投資と聞くと、まだまだ「危ない」「ギャンブルだ」と思う人も少なくはないでしょう。しかし、最近はNISAやiDeCoなどの投資のための制度ができるなど、国としても投資を後押ししようとしているのはご存じでしょうか。

実は、国は2010年ごろから国民の投資意欲を掻き立てようと投資を促進する制度を作っています。その主なものが、NISAとiDeCoです。

NISAやiDeCoについては、言葉は聞いたことがあるかもしれませんが、実はその実態については知らない人も多いです。今回はそれぞれの違いを説明するとともに、メリットについて紹介します。

目次

投資で儲かった分の1/5が税金に…

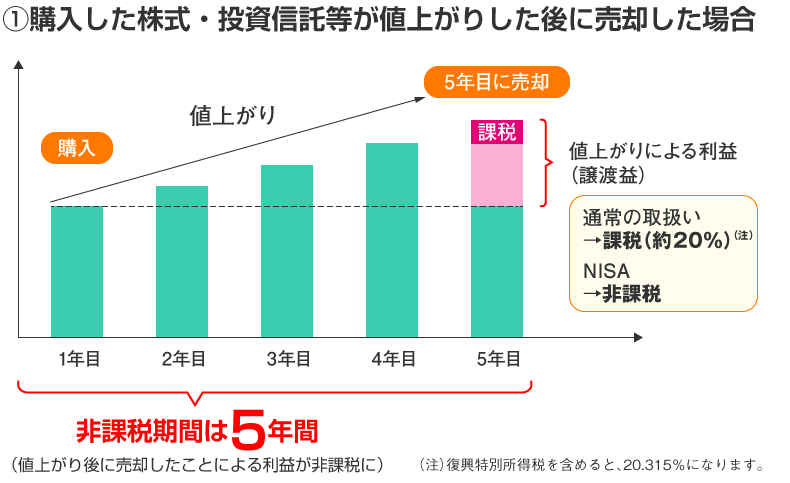

実は投資には税金がかかります。株式でも投資信託でもそうですが、儲かった分には所得税がかかってしまいます。

たとえば株の場合の儲け方には2つあります。1つは配当金を受け取ることによる「配当所得」、もう1つは株式を売った金額が買った金額より大きい場合に「譲渡所得」と呼ばれる所得が発生します。

配当所得・譲渡所得ともに、金額にかかわらず約20%の金額が課税されます。儲かった分の1/5を税金として取られてしまうので、投資に対するモチベーションが下がってしまうかもしれません。

国が投資を後押し中の今がチャンス

国(日本)が国民に対して投資をするように呼び掛けています。

日本は国民資産が1,600兆円あるといわれております。この1,600兆円のうち、大部分が預貯金として銀行に眠っています。

銀行に眠っている資産を引き出して投資に回すことで経済を活性化させたい、というのが国の狙いです。

金融を司る金融庁は平成28年度の金融行政方針で以下のように述べています。

金融とは、身体をめぐる血液のようなものであり、資金が適切に供給されていくことで、経済成長や国民の生活の向上が図られる。

(中略)(2) 国民の安定的な資産形成を実現する資金の流れへの転換

人口の減少や高齢化が進む中、これまで蓄積された国民の貯蓄(資産)を安定的に増大させることが重要であり、以下の観点から取組みを推進する(具体的には、「Ⅲ.活力ある資本市場と安定的な資産形成の実現、市場の公正性・透明性の確保」)。

・ 家計については長期・積立・分散投資の促進

出典:金融庁 金融行政方針

http://www.fsa.go.jp/news/28/20161021-3/02.pdf

このように、預金や貯金から、投資に舵をきっていくような、行政方針を謳っているのです。そして、投資といっても、ギャンブルのような短期投資ではなく、長期投資、分散投資を促進しようとしています。そのための制度が、NISAやiDeCoなのです。

税金が非課税になる、NISAの仕組みとメリット

では、まず最も歴史のあるNISAの仕組みから紹介しましょう。

NISAの投資枠と投資対象

NISAは2014年にスタートした仕組みであり、すでに口座開設数は16年3月末時点で1,000万口座に達している投資の利益が非課税になる枠組みです。

当初は100万円まででしたが、2016年より120万円までに投資枠が拡大しました。NISAは5年間利用可能であり、最大で600万円まで非課税枠があります。

投資対象は国内外の株式と投資信託になります。投資できる商品は金融機関によって異なります。2023年までに期間限定の制度であり、NISA口座は20歳以上になると一人一口座で開設が可能です。

ジュニアも参加できる

0~19歳には、ジュニアNISAという制度が創設されています。

NISAの最大のメリット

NISAの最大のメリットは、投資に対する利益や配当金・分配金については制限なく非課税になることです。約20%かかる税金が課税されない点です。

投資できる限度は決まっているので、利益の額が上がれば上がるほどお得になる制度になります。

非課税期間

NISA口座で投資した場合、非課税期間は5年となっています。その間であればいつでも売却を自由に行うことができます。

5年以降もまだ保有していたい場合には通常の特定口座・一般口座に移管することも可能ですし、NISA口座として繰り越すことも可能です。これをロールオーバーといいます。

NISAのデメリット

一方、NISA口座は非課税という最大のメリットはありますがデメリットもあります。

損益通算ができない

1つは損益通算ができないことです。株や投資信託は値上がりする場合もあれば、もちろん値下がりする場合もあります。これは金融商品の特性上仕方がない部分であります。

株式や投資信託の場合、通常の口座を利用していればその年に出た利益とその年に発生した損失は、足し合わせることで通算の利益額として計上できます。

そして、通算の利益額に対して課税されますが、NISA口座で投資した分に関しては損益を通算することができないのです。

一方、NISA口座で損失を出して通常口座で利益を出しても、NISA口座の損失と通常口座の利益は相殺できず、損をしてしまうケースもあるのです。

損失が繰り越せない

また、損失が繰り越せない点もデメリットになります。

通常の口座であれば仮に損を出した場合、確定申告をすることでその年の株や投信の損失を翌年から3年間は繰り越すことができます。要するに、翌年の利益と相殺ができるのです。

NISAの場合も課税されませんが、先ほどのケースと合わせて損をするケースがありますのでこちらも抑えておくとよいでしょう。

ジュニアNISAとは?

また、ジュニアNISAは2016年にスタートして制度であり、未成年者を名義人として口座開設が可能です。

非課税投資枠は80万円で18歳までは途中払い出しができないため、子ども用の資金積み立て手段として使うことが可能です。

18歳まで払い出しができないことがデメリットではありますが、子供の将来の資産をじっくり育てることができる点では有利なので、NISAとジュニアNISAどちらを使うべきかをしっかり考えることが重要です。

もろもろデメリットはあるものの「年間120万円までの投資の利益が全額費非課税」というメリットは、今までの制度では受けれなかった恩恵なので、ぜひとも活用してみるとよいでしょう。

長期間にわたってお得?積立NISAの仕組みとメリット

NISAは5年間でその効果が切れてしまう、というのがデメリットでした。5年間では中期的にしか投資ができず、長期的なスパンで考えるとお得感が薄れてしまい

こういった問題点を解決するために生まれたのが、積立NISAになります。

NISAと積立NISAの違い

| 比較項目 | NISA | 積立NISA |

|---|---|---|

| 非課税購入額 | 毎年120万円まで | 毎年40万円まで |

| 非課税投資枠の総額 | 最大600万円 | 最大800万円 |

| 非課税期間 | 最長5年 | 最長20年 |

| 投資できる対象 | 全ての投資信託 | 長期分散投資に適した商品 |

| NISA口座開設期間 | 2014年~2023年(※1) | 2018年~2037年(※2) |

| その他 | - | 購入時手数料が無料 |

※1 2023年に投資すると、2027年までが非課税対象

※2 2037年に投資すると、2056年までが非課税対象

積立NISAは、2018年1月から運用が予定されている制度です。NISAが非課税となる限度額が年120万円であるのに対し、積立NISAはその約3分の1である年40万円となる代わりに、年数が5年から4倍の20年間となることが特徴です。

非課税対象商品は限定

積立NISA口座で買える投資対象は、長期の分散投資に適したものに限定されています。

かつ、投資方法は一定期間ごとに自動的に投資信託・ETFを購入する「積立投資」に限定されているのが特徴です。

現状では、積立NISAの対象となっているファンドは全体のうちのごくわずかです。

これは、選ぶことができないというデメリットの側面もありますが、もともとが長期投資に適した低コストのファンドのみを抜粋しているため、比較的継続性・安定性の高いファンドから選べるという観点からはメリットであるともいえます。

併用は?

NISAと積立NISAは、残念ながら併用することができません。どちらかを選択する必要があります。ジュニアNISAと積立NISAの併用はOKです。

積立NISAのメリット

- 長期の節税

- 平均的なパフォーマンスで運用

- 軌道修正OK

長期の節税

積立NISAの一番のメリットは長期にわたり節税が可能、ということです。

長く運用することで、複利効果を利用することでが、長期投資の基本と言われています。

そういう観点でいうと、積立NISAは、NISAの4倍の期間積み立て可能という点で、大きなメリットになります。

1年1年は少額であっても、塵も積もれば山となる、で大きな利益になります。これが非課税となるのは大きなメリットといえます。

平均的なパフォーマンスで運用

長期で積立をすることにより、市況が良いときも悪いときも積立で投資をすることになります。

そうすることで、結果として平均的なパフォーマンスで運用ができることになります。これも長期投資ならではのメリットといえるでしょう。

軌道修正OK

他にも投資期間中のパフォーマンスによってバランスを見直すことができ、軌道修正できるのもメリットといえます。

積立NISAのデメリット

しかし、積立NISAにも、やはりデメリットはあります。

- 投資対象となる商品が少ない

- 課税される場合がある

- 損益通算ができない

投資対象となる商品が少ない

1つは投資できる商品の少なさです。

積み立てNISAが投資可能なのは長期投資に適したと認定された商品のみで、低コストのインデックス投資がメインです。

個別株に投資することができないのは安全性がある反面、利益の機会損失をするデメリットもあります。

課税される場合がある

積立NISAの場合、受け取り方によっては配当・分配金が課税される場合あるので注意が必要です。

積立NISAで購入したETFや投資信託の分配金を非課税とするためには、証券会社で分配方式を選ぶ際に配当金や分配金を受領する「株式数比例配分方式」を選択する必要があります。

この方式以外で配当金・分配金を受け取った場合は、配当が非課税にならない点があるので注意が必要です。実はこれはNISAにも同じことがいえます。

損益通算ができない

他にはNISA同様、積立NISAも損益を通算することが不可能です。同様に3年間の損失繰越が利用できない点もデメリットであるといえるでしょう。これもNISAと同じですね。

まとめ

金融政策を司る金融庁は「預金から投資へ」の流れを加速させるべく、様々な施策を行っています。その中の1つの制度が、NISAおよび積み立てNISAになります。

NISAや積み立てNISAは、デメリットはあるものの、それを上回る優遇がある制度になります。

投資初心者の方には特に優しい制度になりますので、興味があれば、ぜひ資料等を見てみるとよいでしょう。

投資で節税♪新年度に始めたいNISA、積立NISA、iDeCoとは? ~ その2ではiDeCoについて紹介しながら、どの制度を利用すべきかについて解説します。

また、投資信託についてもっと詳しく知りたい方は投資信託とETF比較!分配金や信託報酬、メリットやデメリットを解説のページで解説しているので参考にしてみてください。