住宅ローンの返済中の家計はどのように変化するのか、などによってどの金利タイプが合っているかが変わってきます。

また、返済年数も金利タイプ選びには重要な要素ですが、リタイアまでに返済しようと考えた場合には、年代によって完済までの年数が大きく違ってきます。

30代、40代、50代の年代別に、今後の家計の変化の特徴とリタイア前までの年数を考えた場合の金利タイプ選びについて見てみましょう。

30歳代で購入する場合の住宅ローン選び

30代のポイントは「期間は長め」「リスクは小さく」

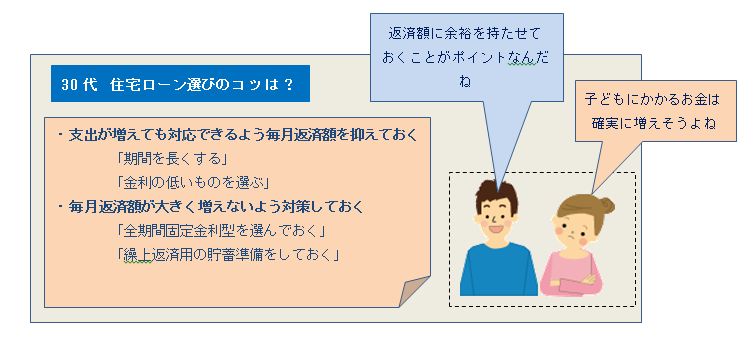

定年までの期間は30年程度ありますから、借入期間を長くすることが可能です。しかし、30代では、まだ子どもの人数や進学方針、転職・独立など、今後の生活についてはっきりとした将来図が見えにくいものです。

将来、支出が大きく増えたり、収入が減ったりする状況でも返済できるような借入にする必要があります。

そのためには「期間を長くしておく」「低めの金利を選ぶ」など、毎月の返済額を抑えておくことがポイントです。そのうえで、期間を縮めるための繰上返済を計画的に行い、定年までに完済するのが理想です。

毎月の収支に余裕があるなら「変動金利型・固定期間選択型」

変動金利型や固定期間選択型は金利が低めに設定されているので、毎月の返済額を抑える効果があります。金利が大きく上昇した場合でも、繰上返済して残高を減らすことで、返済額の増加を抑えることができます。繰上返済するための資金を準備できるかどうかを基準のひとつにして検討しましょう。

収入に比べ借入額が少なめの人や、住宅購入後も計画的に貯蓄できる人は変動金利型や固定期間選択型を選んでもよいと考えられます。

一定の住居費でずっと安心「全期間固定金利型」

全期間固定金利型なら、完済まで毎月返済額は一定です。子どもがいれば、成長とともに教育費などの支出が次第に増えることが予想されます。ローンの返済額が一定の方が他の支出の予算立てもしやすくなり、安心感にもつながります。

変動金利型に比べると金利は高めで毎月の返済額も多くなりますが、それでも現在の金利は十分に低い水準です。金利上昇した場合に備えて、普段からコツコツと貯蓄するなどの準備が難しいと考える人は、全期間固定金利型を選んでおきましょう。

40歳代で購入する場合の住宅ローン選び

40代のポイントは「教育費を支払いながら返済する」

定年までの約20年が、返済の目標年数になります。とはいえ、子どもの教育費がピークを迎えるとともに、老後の貯蓄準備も始めたい年代です。

教育費の支出が落ち着くまで、毎月返済額を抑えておくことが40代のポイントといえます。また、教育費が終了したあとの返済計画も大事です。

安定・安心を好む人は「全期間固定金利型」

全期間固定金利型のフラット35は、返済期間が20年以下であれば、より低い金利が適用されます。当初から、リタイアまでに完済してしまおうと考える人には魅力的でしょう。返済額が変わらないので、安心を求める性格の人に向いています。

ただし、金利が低くても返済期間が短めなので、毎月の返済額は多くなります。教育費など、支出のピーク時とローン返済の重なりをよく考えて借入期間を選ぶようにしましょう。

教育費のピークを乗り切る「10年固定金利選択型」

10年固定金利選択型なら、全期間固定金利型より金利が低く、塾代や授業料の出費がかさむ時期の返済を抑えることができます。借入期間を長めにすれば、より毎月返済額は少なく済みます。

返済期間を長くした場合は、繰上返済で完済時期を早めましょう。教育費が終了すれば、毎月の余裕資金もできるので、その資金を使って繰上返済し、定年までの完済を目指しましょう。

≪10年固定金利選択型を選んだ場合の返済プランの一例≫

| <前提条件> ・借入額2,500万円・借入期間30年・元利均等返済・ボーナス払いなし ・10年固定期間選択型 金利1.2% 11年目以降は3.2%(2%上昇)とする |

50歳代で購入する場合の住宅ローン選び

50代のポイントは「老後の資金を確保しながら返済する」

定年まではおよそ10年。老後資金の準備も念頭においたローン選びをする必要があります。子どもの教育費が落ち着いてから定年までの間は、老後資金を貯める最後のチャンスです。ローンの返済額をなるべく抑え、貯蓄に努めましょう。

借り入れできる期間が短い分、毎月の返済額は多くなります。借入額そのものが多くならないような予算決めも大事です。

確実に貯蓄を続けるには「10年固定金利選択型」

借入期間が定年までの10年なら、借入期間中は返済額もアップしないので、その間確実に老後資金を貯め続けることができるでしょう。仮に借入期間が15年くらいの場合でも、固定期間終了時には残高も少なくなっているので、金利上昇の影響も小さいといえます。

金利は変動金利型と比べるとやや高いものの、借入額そのものが少なめなら、返済額の差は思うほど大きくありません。確実に老後資金の準備もしたい人に向いています。

老後資金に余裕があるなら「変動金利型」

当面の返済額を抑えることを優先したい人は変動金利型を選んでもよいでしょう。

ただし、変動金利型は5年毎に返済額が見直されるため、もし返済額が大きく増えれば、老後のための貯蓄が続けられなくなることもあり得ます。その場合でも、十分な老後資金を準備できる余裕があるならば、検討してもよいでしょう。

≪10年固定選択型と変動金利型、返済額はどう違う?≫

| ・借入額1,500万円・借入期間10年・元利均等返済・ボーナス払いなし *変動金利型 毎年0.2%金利上昇すると仮定(6年目~1.775%) 毎月返済額は6年目より増額 |

| 10年固定期間選択型 | 変動金利型 | |

|---|---|---|

| 金利 | 1.30% | 0.775% |

| 毎月返済額 | 133,368円 | 129,946円(1~5年目) 136,798円(6年目~) |

| 総返済額 | 16,004,180円 | 16,056,875円 |