住宅ローンを比較するうえで、重要なポイントの1つが「金利」です。

住宅ローンを選ぶときは金利差だけでなく、金利タイプによっても返済額は変わりますので、金利の基本を正しく理解することが大切です。住宅ローンの「3つの金利タイプ」について、それぞれの特徴や注意点を確認しましょう。

目次

「金利」とはどんなもの?

一般的に、お金を借りると利息を加えて返済します。借入額に対して、支払う利息の割合を「金利」と言います。

例えば、1,000万円を借り入れして、月々の利息が2万円の場合「月利」は0.2%(2万円÷1,000万円)、1年の利息は12ヵ月分で24万円なので「年利」は2.4%(24万円÷1,000万円)となります。

住宅ローン金利の特徴とは?

住宅ローンの金利は「年利」で表示されます。この年利で計算された毎月返済額は「元金の返済分と利息の合計額」です。

元利均等返済の場合は、金利が高いほど利息が多く元金返済に充てられる額が少なくなり、元金が減るスピードは遅くなります。

また、住宅ローンの借り入れは高額であることが多く、わずかな金利差でも返済額に大きな差が出ます。

例えば、3,000万円を借入期間30年、金利1%と2%で借り入れした場合で比べると、毎月返済額で約1.4万円、総返済額で約518万円の差が出ます。

毎月返済額の元金返済分と利息の内訳(初回返済額)

※借入金額3,000万円・借入期間30年 元利均等返済・ボーナス払いなし 初回返済額における内訳

↓

返済のスピードが遅くなる

住宅ローンの金利タイプ「仕組みと特徴」

住宅ローンの金利タイプは、3タイプに分かれます。それぞれの仕組みや特徴を見ていきましょう。

1.全期間固定金利型

全期間固定金利型は、借り入れから完済まで金利が固定されます。

つまり、市場金利が変わっても、借入時に確定した毎月返済額や総返済額は変わりません。金利は3つの金利タイプの中では高めです。全期間固定金利型の代表例は「フラット35」です。

出典:住宅金融支援機構サイト フラット35 金利のタイプとは?より

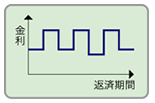

2.変動金利型

変動金利型の最大の特徴は、経済情勢に合わせ半年ごとに金利が見直されること。一般的に、3つの金利タイプの中で金利は最も低めです。

変動金利の2つのルール

また、多くの金融機関では、金利上昇時に返済額が急増しないよう、2つのルールを設けています。

- 5年間は毎月返済額を変更しない

- 金利が上昇しても次の5年間の返済額の上限は、現在の1.25倍まで

上記2点がそのルールです。そのため、金利が見直されても毎月の返済額が変わるのは5年ごとです。

そして、金利が上昇しても現在の毎月返済額が10万円ならば、次の5年間の返済額は、1.25倍の12万5千円を超えることはありません。

出典:住宅金融支援機構サイト フラット35 金利のタイプとは?より

3.固定金利選択型

固定金利選択型は、最初の一定期間は金利が固定されます。厳密には「一定期間の金利を固定する特約」が付いた金利タイプです。

固定期間終了時に変動金利型にするか、再度固定期間選択型にするかを選ぶ仕組みになっています。

固定期間終了後の金利は確定していないため、「変動金利型」の仲間といえます。固定期間の種類は、2年・3年・5年・7年・10年・20年などがありますが、金融機関ごとに取扱いは異なるので、あらかじめ確認しておきましょう。

出典:住宅金融支援機構サイト フラット35 金利のタイプとは?より

金利タイプごとの仕組みと特徴は?

| 金利タイプ | 主な仕組みと特徴 |

|---|---|

| 全期間固定金利型 | ・借り入れ時に完済までの金利が決まるため、返済額も確定する ・3つの金利タイプの中で金利は最も高め |

| 変動金利型 | ・金融情勢の変化に合わせ、半年ごとに金利を見直す ・毎月返済額は5年ごとに変更される ・大きく金利上昇しても、返済額の上限は直前の返済額の1.25倍まで |

| 固定金利選択型 | ・借入当初から一定期間、金利が固定される ・固定期間は2年・3年・5年・10年・15年などから選択 ・固定期間終了時に、再度希望の金利タイプを選べる |

金利タイプ毎のリスクとは?

1.全期間固定金利型のリスク

全期間固定金利型は、金利が固定されるため金利が上がっても影響は受けません。金利が下がった場合でも同様です。

金利が変わらない安心感はあるものの、世の中の金利が低くなっても、自分が支払っている住宅ローンの返済額が減らないことは、リスクの一つといえるでしょう。

景気悪化による物価の下落、給与の伸び悩みなどの局面では、高めの返済額が家計を圧迫することも考えられます。

どんな備え方がある?

- 金利の低下が続くと予想 ⇒ 変動金利型や金利の低い全期間固定金利型に借り換えをする

2.変動金利型のリスク

変動金利型の最大のリスクは「金利上昇のリスク」です。

借り入れ当初は子どもが小さく家計に余裕がある場合でも、子どもの成長とともに必要なお金は増えます。金利が大きく上昇した場合に、返済額の増加で教育費などが不足する事もありえます。

また、「毎月返済額は1.25倍よりも増えない」というルールがあるから安心というわけではありません。金利が上昇すれば、返済額に占める利息の割合が多くなるため、元金がほとんど減らない状況もありえます。

未払い利息

支払額が変更されないので知らないうちに、払うべきお金が先送りされるのです。そして、金利の上昇幅が大きい場合、毎回の返済額では利息を支払いきれず「未払い利息」が発生することもあります。未払い利息が発生すると、ほとんどの場合は、最終返済時に未払い利息を一括支払いすることになります。

「総返済額は完済時までわからない」のでギャンブルをしているといっても過言ではないのです。

金利が上昇すると毎月返済額はどう増える?

| 借入時 | 6年目 | 11年目 | 16年目 | |

|---|---|---|---|---|

| 金利 | 0.75% | 1.25% | 1.75% | 2.25% |

| 毎月返済額 | 93,085円 | 98,847円 | 103,671円 | 107,448円 |

| 借入時との差額 | 5,762円 | 10,586円 | 14,363円 |

どんな備え方がある?

- 借入時の返済額に余裕のない人は、借入額を減らすことを検討する

- 借入時の返済額に余裕がある人は、全期間固定金利型の金利で返済したつもりで差額を貯蓄し、金利上昇時には繰上返済して元金を減らす

3. 固定金利選択型のリスクは?

固定金利選択型は、固定期間終了時にあらためて金利タイプを選ぶ仕組みのため、固定期間終了時の金利によって、総返済額が大きく変わります。

固定期間が短いものほど、変動金利型に近いといえますし、固定期間が長いほど将来の金利情勢は予測しづらくなります。

固定期間終了時に予想以上に金利が上昇していた場合、毎月の返済額が増えることもありえます。また、固定期間終了時の借入残高が多いほど、金利上昇の影響も大きくなります。

借入額によって、金利上昇時の増加額はどう違う?

| 借入額 | 2,500万円 | 3,000万円 | 3,500万円 |

|---|---|---|---|

| 当初10年間 適用金利1.2% |

82,727円 | 99,272円 | 115,818円 |

| 10年後残高 | 約1,764万円 | 約2,117万円 | 約2,470万円 |

| 11年目以降~ 適用金利3.2% |

99,628円 | 119,554円 | 139,479円 |

| 増加額 | 16,901円 | 20,282円 | 23,661円 |

どんな備え方がある?

- 固定期間終了時、金利が上がると返済が厳しい人は借入額を減らすことを検討する

- 毎月の家計に余裕があれば、固定金利期間中に貯蓄に努め、繰上返済で借入残高を減らしておく

住宅金融支援機構 民間住宅ローン利用者の実態調査 民間住宅ローン利用者 ※年2回実施 金利タイプ構成比の推移

まとめ

このように、金利は住宅ローンの返済額を決める大事な要素です。金利タイプごとの特徴を十分理解したうえで、金利の低さだけに捉われず、将来の家計を見据えた金利タイプ選びをしていきましょう。