maneo(マネオ)は、ソーシャルレンディングサービスの国内シェアの50%以上を持つ、国内最大手のクラウドファンディングサービス会社です。

不動産担保つき案件と事業性支援案件が二本柱となっており、少額から投資できます。このページではmaneo(マネオ)の長所や短所などの特徴や手数料、利回りまで解説します。

マネオ以外のサービス業者(クラウドクレジット、オーナーズブックなど)のメリットやデメリットについては下記ページで紹介しているので一緒にご覧ください。

おすすめのソーシャルレンディング会社 ~ サービスや利回り、メリット、デメリットを比較

maneo:ミニガイド

クラウドファンディングを始めるなら、maneoからがおすすめ

- 業界第一の経験と実績があり、株主構成を含めて安心感がある

- 案件も豊富に提供

⇒ 利回りは低めだが担保や保証が設定されている案件を選ぶことも、利回りの高いハイリスクな案件にも投資することもできる - 委託会社10社の案件も同時にチェックできる

⇒ 多くの投資機会に触れることができる - 全て国内案件のため、為替リスクを考慮する必要がない

また、他クラウドファンディング会社へも会員連携により登録ができるので、とりあえず登録しておいても損のないクラウドファンディングサービスです。

マネオの基本情報と特徴

| 利回り | 5%~8%(※) | ★★★★☆平均的 |

|---|---|---|

| 最低出資額 | 3万円~ | ★★★★☆比較的低く利用しやすい |

| 運用期間 | 最短2ヶ月~最長36カ月 | ★★★☆☆案件によりバラつきあり |

| 投資(貸付)対象 | 国内の事業者向けローン | ★★★☆☆国内案件のみ |

| 運用・維持手数料 | 無料 | ★★★★★ |

| 入金手数料(振込時) | 銀行への振込手数料は投資家負担 | 一般的★★★☆☆ |

| 出金手数料(払戻時) | 金融機関により金額は異なるが投資家負担 | 54円から432円★★☆☆☆ |

| 配当タイミング | 満期一括償還(利払いは毎月) | 一般的★★★☆☆ |

※他10社の案件除く

表中の★マーク:★が多いほど高評価

投資対象のジャンルは何?

マネオのローンファンドの投資対象は大まかに分けて2つあります。1つ目は不動産担保つき投資案件、2つ目は事業性支援の投資案件です。

- 不動産担保つき案件

- 事業性支援案件

1.不動産担保つき案件

不動産の購入に充てられるローンが主な案件となっています。また、分譲住宅などの建設目的の資金などのローン案件などもこちらに含まれます。

利回りは5%から7%、運用期間は7カ月から15カ月程度の案件が多くなっています。

2.事業性支援案件

飲食店やアミューズメントといった店舗の開業資金の融資、リース業者などへ融資が含まれています。

利回りは6%から8%、運用期間は5カ月から13カ月程度の案件が多くなっています。

運用利回りは他と比べて?

マネオの投資案件の運用利回りは、5%から8%に設定されています。

他のクラウドファンディングと比較すると平均的なリターンといえるでしょう。他社の高利回り案件の多くは、海外の投資案件です。

マネオは国内の投資案件のみ取り扱っているため、運用利回りは、リターンは適切なレベル感といえるでしょう。

投資期間は2カ月から最長36カ月の間

投資期間は案件によって異なりますが、2カ月から最長36カ月の間となっています。おおむね6カ月から14カ月の期間に設定されている投資案件が多いようです。

運用期間の長短はどう影響する?

投資期間が短いと実際の利息は少なくなりますし、長期間の場合は信用リスクが増すことになります。

初心者向けの最低出資額

最低出資金額は3万円に設定されています。

10万円を最低出資金額としているクラウドファンディングサービスもあるため、比較的初めてクラウドファンディングに投資する方にとっても、試験的に投資しやすい最低出資金額となっています。

気になる手数料は?

クラウドファンディングの手数料比較

| サービス名 | 登録・口座開設 | 運用 | 投資口座への振込み(入金) | 投資口座からの払戻し(出金) |

|---|---|---|---|---|

| ガイアファンディング | 無料 | 無料 | 投資家負担 | 108円から756円 |

| クラウドクレジット | 無料 | 案件による | 投資家負担 | 300円+税金 |

| オーナーズブック | 無料 | 無料 | 投資家負担 | 300円+税金 |

| クラウドリース | 無料 | 無料 | 投資家負担 | 108円から756円 |

| レンデックス | 無料 | 無料 | 投資家負担 | 無料 |

| ラッキーバンク | 無料 | 無料 | 投資家負担 | 無料 |

| マネオ | 無料 | 無料 | 投資家負担 | 54円から432円 |

| クラウドバンク | 無料 | 無料 | 投資家負担 | 無料 |

ソーシャルレンディングサービスの中でみると一般的な手数料設定となっています。

出金時(償還時に自分の口座に出金する時)には払い戻し手数料が発生します(払い戻し金額・金融機関によって金額は異なります。)

分配方法は?

マネオの投資案件は、毎月分配金が利払いされ、設定された投資期間の満了時点に元本が回収され投資家に返済される仕組みになっている案件が大半を占めています。

毎月配当を希望する方には向いている投資案件の構成となっています。

ただし、都度出金を行うと払い戻し手数料が発生してしまいますので、利息は元本が戻ってきたときなどにまとめて出金するなど工夫する必要があります。

マネオの良い点

- 3万円と少額から、国内の豊富な投資機会にアクセスできる

- 投資期間中に、運用報酬や管理報酬などが発生しない

- 低めの利回りの案件には担保が設定されているなど、投資家の取れるリスク・リターンに応じた投資案件を選ぶことができる

- マネオはソーシャルレンディング業界で圧倒的な実績を誇っており、信用リスク、財務面などを考慮しても安心感がある

- 過去のデフォルトした案件は0件、0円と回収状況が非常に良好である

マネオの残念な点

- 流動性が低い(中途解約ができない)

- 投資案件の詳細な情報は開示されない

- 借り手(レンダー)の信用(デフォルト)リスクがある

- 同じ事業者に対して融資が偏っているケースが散見される

- マネオの信用(デフォルト)リスクがある

運用実績

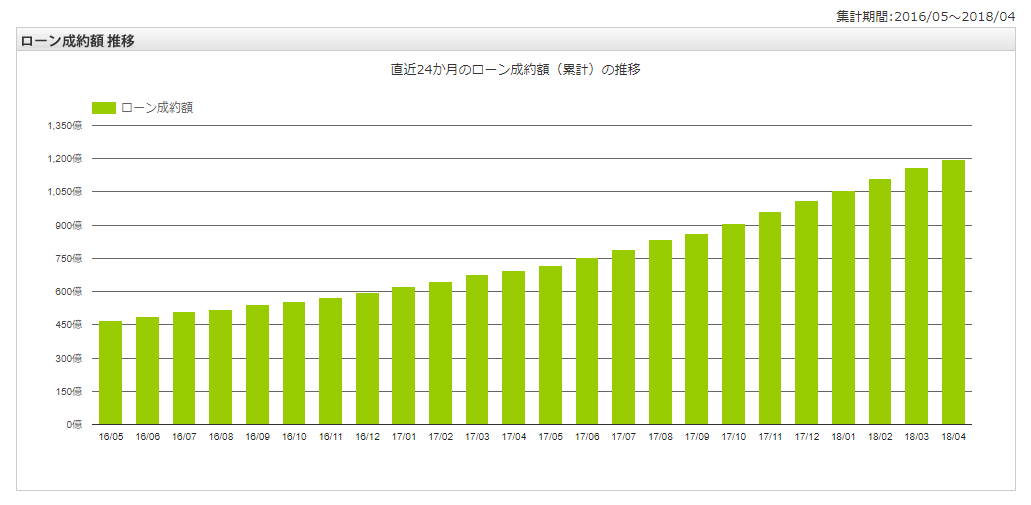

- 成立ローン総額1,197億7,653万円

ローン総額の推移のチャートを見てみると、順調にローンの成約が積み上がってきていることが伺えます。

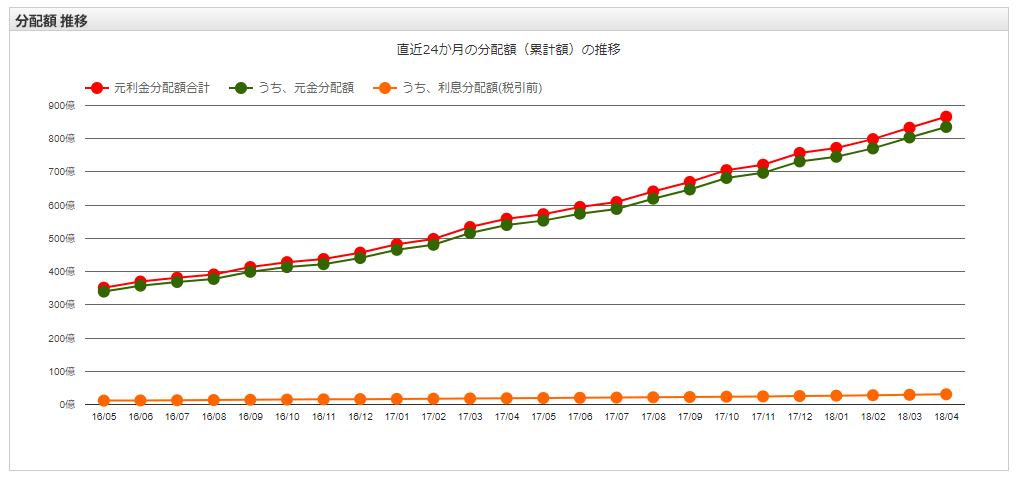

分配金累計額の推移のチャートを見ても順調に積み上がってきています。

ローンのデフォルト発生金額の推移については以下のとおりとなっています。

- 延滞中:案件数2件 件数4件 金額:24,922,067円

- デフォルト:案件数0件 件数0件 金額:0円

「デフォルト」についてマネオ公式サイトの言葉の定義ページで下記の通り説明しています。

デフォルト

投資家が匿名組合出資した案件について、約定通りの元本回収が出来ておらず、かつ、これ以上の元本回収が見込めない状態と定義しています。出典:maneo

https://www.maneo.jp/

一般的には延滞となった案件についても「デフォルト」を使いますので注意が必要です。

いずれにしても、計10,326件の投資実績を考えると、非常に低い債務不履行率といえるでしょう。

運用実績については、他クラウドファンディングサイトよりも充実しています。

マネオの過去の運用実績は各ファンドシリーズごとに開示されています。興味のある投資案件の過去ファンドについて、事前にパフォーマンスをチェックすることが可能です。

下記のリンクから実績を確認することができます。

投資家登録の条件

マネオに登録する場合、以下の条件を全て満たす必要があります。

- 申請段階で20歳以上、75歳未満であること

- 日本在住で在留資格(※)を有していること

- マネオマーケットの審査を通過すること

※永住権もしくは特別永住権を持っていること

審査内容に関してはマネオから回答を得ることはできません。

75歳以上の方や法人で投資家登録を行いたい方は、マネオに問い合わせみるとよいでしょう。

登録から投資実行までの流れ

- 投資口座開設

- 本人確認キーを入力

- 投資用の資金を入金

- 投資を実行

おおまかにわけて、上記4つのステップがあります。時間がかかるのは「投資口座開設」とされる投資家登録になります。以下で順番に流れを説明します。

1.ID登録

まずはユーザー登録を行います。「maneo ID」と「パスワード」を設定、メールアドレスを入力し秘密の質問を設定します。

2.投資家申請の入力

「確認および同意事項」である6つのPDFファイルをダウンロードし、内容を確認します。順次「未確認」となっている箇所が「確認済」というように変更されます。

全ての項目が「確認済」となったら、チェックボックスに入力を行い、「同意して適合性確認へ」のリンクをクリックします。

3.適合性確認

投資家の情報として、「主な収入源」「年収」「金融資産について」プルダウンから当てはまるものを選びます。さらに自身の投資経験についても、それぞれ情報を入力していきます。

入力が完了したら、「投資家申請へ」のリンクをクリックします。

4.投資家申請

投資家申請の画面では、氏名・性別・生年月日・住所・電話連絡先といった個人の情報を入力します。

その後勤務先企業の情報を入力します。さらに振込口座情報として入出金に用いる銀行口座情報を入力します。

5.書類の送付

投資家口座開設にあたり、マネオに送付する必要書類があります。おおまかにわけて「本人確認書類」と「登録銀行口座の書類」となります。

.jpgや.pdfといった画像形式でウェブサイトからアップロードする形式となっています。書類については以下から選ぶことが可能です。

本人確認書類

- 免許証(表面・裏面)

- 個人番号カードまたはパスポート(顔写真ページ・住所記載ページ)

- 写真付き住民基本台帳カード

- 外国人登録証明書

登録銀行口座の書類

- 通帳

- キャッシュカード

- ネットバンキングの預金名義と口座番号が確認できる画像

上記の投資家登録が終了すると、後日本人確認として郵便が送られてきます。この郵便に、本人確認キーが記載されています。

6.本人確認キーの入力

投資家審査完了後、本人確認のため郵便が送られてきます。郵便に記載された本人確認キーを、マイページで入力します。

7.入金(デポジット)後に投資開始

マイページにて本人確認キーを入力した後、投資口座に資金を入金(デポジット)します。入金先の口座は、投資家ごとに設定されています。資金を入金したら、投資の準備は完了となります。

信用できる運営会社か?

- 社名:maneoマーケット株式会社

- 本社住所:東京都千代田区内幸町1丁目1番7号 日比谷U-1ビル

- 資本金:308,518,500円

- 創立:2007年8月30日

- 代表取締役:瀧本 憲治

- 事業内容:ソーシャルレンディングサービスの運営および募集、管理、第二種金融商品取引業(関東財務局長(金商)第2011号)

マネオは資本金約3億円のクラウドファンディング会社です。

マネオは四半期毎の決算書を開示しており、他のクラウドファンディングと比較して安心感があります。

株主が意味する将来性

現在のマネオの株主は、一覧は以下のとおりです。

- 瀧本憲治

- GMOフィナンシャルホールディングス株式会社

- 株式会社VOYAGE VENTURES

- MICイノベーション4号投資事業有限責任組合

- SMBCベンチャーキャピタル2号投資事業有限責任組合

- Spiral Ventures Japan Fund 1号投資事業有限責任組合

- アイビス新成長投資事業組合第4号

- 池田泉州キャピタルニュービジネスファンド4号、5号投資事業有限責任組合

- SV-FINTECH1号投資事業有限責任組合

GMOフィナンシャルホールディングスは、GMOクリック証券やFXプライムby GMOなど、金融系の事業も多く手掛けているGMOインターネットグループの持株会社です。

ベンチャーキャピタルファンドが株主

「投資事業有限責任組合」という名前がついている株主は、全てベンチャーキャピタルファンドです。

一般的にベンチャーキャピタルファンドとは、投資した企業が上場することによって、投資したお金が何倍にも増加しリターンを得ることを期待しています。

つまり、これらのベンチャーキャピタルファンドは、マネオの将来の上場を期待して、投資を行っているということを意味しており、将来マネオは上場企業に成長する可能性のある有望企業ということができます。

他にも、株主の「SMBCベンチャーキャピタル2号」は三井住友銀行関連のベンチャーキャピタルファンドであり、「池田泉州キャピタルニュービジネスファンド」は大阪の大手地方銀行である池田泉州銀行関連のベンチャーキャピタルファンドです。

つまり、マネオは銀行が行っている水準の審査を通過していると考えることができます。

経営陣の経歴から

代表取締役 瀧本 憲治

2012年にマネオに参画するまで、瀧本社長はUBI株式会社でファイナンス業務に携わっていました。この経験が、ソーシャルレンディングに活きていると考えられます。

2013年9月にマネオの代表取締役になってから、他社に先駆けてクラウドファンディングのビジネスモデルを拡大してきました。

そのため、現在のソーシャルレンディングのマーケットリーダーの地位を築くことに成功しています。

業界でも最もクラウドファンディングのサービス会社の経営者として経験を持っていると考えられます。

案件情報はどこまで確認できる?

マネオは、国内の事業者向けローンを投資機会として提供しています。国内投資のため、為替リスクを考慮する必要がありません。

ただし、マネオでは同一の事業者向けに複数の投資案件からローンを提供しているケースが散見されます。

分散投資を考慮する場合、できるだけ同一の事業者向けの案件には投資を行うことが賢明だといえます。

案件ページで確認できること

案件ページ「事業性資金支援ローンファンド974号(案件1:C社、案件2:AN社)」を例に取ってどんなことが確認できるか見ていきます。

募集条件

ファンドの募集条件の項目では、募集総額、案件数、運用利回り、投資可能金額(最小投資金額)、募集期間、運用期間、担保や保証の有無といった情報を確認することができます。

案件の詳細

投資案件の詳細、投資の特徴や投資スキーム、現地のパートナー会社についても説明がされています。

他のクラウドファンディングと比較すると、情報提供が多くなされている印象があります。

利回りのシミュレーション

自分がいくら投資すると利回りをどの程度得られるのか概算値をシミュレーションすることが可能にとなっています。

その他のサービス

会員ステータスによるメリット

マネオでは、クラウドファンディングサービス会社では初めてとなる会員ステータス制度を導入しています。

一部のローンファンドについては、会員ステータスで限定されていています。つまり、高い会員ステータスを保有している投資家だけが投資できる案件があります。

会員ステータスは、投資口座残高に応じて区分されており、投資口座残高は、貸出元本金額と口座残高の合計金額になります。会員ステータスと判定条件は以下のとおりです。

会員ステータスと判定条件

| ダイヤモンド会員 | 投資口座残高が3000万円以上の投資家 |

|---|---|

| プラチナ会員 | 投資口座残高が1,000万円以上3,000万円未満の投資家 |

| ゴールド会員 | 投資口座残高500万円以上1,000万円未満の投資家 |

| ブロンズ会員 | 投資口座残高100万円以上500万円未満の投資家 |

| レギュラー会員 | 投資口座残高100万円未満の投資家 |

判定は毎日23時頃に行われます。

また、ダイヤモンド会員とプラチナ会員については保留期間が設定されており、保留期間中は判定条件を満たしていなくても、会員ステータスは一定期間維持されます。

保留期間はダイヤモンド会員について1年間、プラチナ会員について6カ月となっておいます。

保留期間中に再度判定条件を満たした場合は、保留期間は更新されることとなっています。自分の会員ステータスは、my maneoページにて確認することができます。

簡単にできる「会員情報の連携」

会員情報の連携ができるのはこの10社

マネオに投資家登録をすると、他クラウドファンディングサービス10社にも簡単に投資家登録をすることができます。

これをマネオは「会員情報の連携」と呼んでいます。マネオに登録した情報を基に、他10社でも投資家登録を行う仕組みです。

なお、会員情報の連携ができる10社の概要は以下のとおりです。

これらのクラウドファンディングサービス会社を通じて、ポートフォリオの分散を図ることもできるので、マネオに登録する場合は会員情報の連携も検討すると良いでしょう。

| プレリートファンド株式会社 | ヘルスケア、ホテル等といったREITに組み入れられる不動産投資 |

|---|---|

| 株式会社アップルバンク | 給料前払いシステム事業への融資、不動産ビジネス業・開発業への融資(担保付) |

| 株式会社キャッシュフローファイナンス | 不動産事業、新規事業、新技術を持つ企業への融資 |

| さくらソーシャルレンディング株式会社 | 地方企業の資金ニーズに対する融資 |

| 株式会社グリーンインフラレンディング | 再生可能エネルギー事業に特化したソーシャルレンディング |

| アメリカンファンディング株式会社 | 担保付のアメリカ国内の不動産案件への融資 |

| スマートレンド株式会社 | スマートレンドと関係のある利益率・自己資本率が高い金融事業会社への融資 |

| 株式会社クラウドリース | 飲食およびアミューズメントといった店舗運営事業への融資 |

| ガイアファンディング株式会社 | 米国担保付不動産案件のソーシャルレンディング |

| 株式会社LCレンディング | 日本の不動産プロジェクトへの融資 |

会員情報の連携の進め方

会員情報の連携は非常に簡単で、5分程度で完了することができます。進め方は以下の通りです。

- マネオのmy maneo(マイページ)から、右端の「連携管理」を選択します。

- 次に表示される会員情報連携先となるクラウドファンディングサービス会社が表示されるので、会員情報の連携を行いたいサービスにチェックを入れていきます。

- チェックを入れたら画面下部にある「確認」をクリックし、確認画面で「連携申込」をクリックします。

- これで会員情報の連携は完了です。

会員情報の連携をする場合の注意点

会員情報の連携後、各クラウドファンディングサービス会社のサイトより30日以内に一度ログインしておく必要があります。

もし30日経過しても連携申込を行ったクラウドファンディングサービスにログインしなかった場合、連携申込が無効となり、改めて会員情報の連携を申し込むことは可能です。

他にも、会員情報の連携には以下の注意点があります。

- 前提として、マネオに投資家登録し口座開設をする必要があります。

- 他10社のクラウドファンディングサービス会社のうち、すでに投資家登録を行っている会社については、会員情報の連携はできません。

- マイナンバーの連携は行っておらず、個別に対応する必要があります。

- 投資口座はクラウドファンディングサービス会社ごとに分別管理されています。そのため、各社個別に投資用口座での入出金を行う必要があります。

利用前に知っておきたいこと

確定申告は必要か?

投資家の受け取るリターンは、雑所得に該当し、原則として確定申告をする必要があります。

ただし、他に確定申告する必要がない場合には雑所得が20万円以下なら申告義務はありません。また雑所得は他の所得と損益通算はできない点に注意する必要があります。

また、ファンドの分配として投資家が受け取る金額は、分配金のうちの利益額から源泉徴収税を控除した金額となっています。

確定申告義務が無い方でも、確定申告をすることで源泉徴収された税の還付を受けられる場合もあります。(還付を受けられるかどうかは、他の所得の金額等の条件により変わります)

※当ページの情報(金額・数字等)は2018年4月20日時点のものです。最新の情報は公式サイトをご確認ください。