SBIソーシャルレンディングは、2011年に運営を開始した、ソーシャルレンディング業界でも老舗のサービス提供会社です。

社名から推測できるように、総合金融グループとして有名なSBIホールディングスの子会社です。

今回は、SBIソーシャルレンディングを利用する上での、知っておきたいポイントや長所短所、登録方法などをご紹介します。

SBIソーシャルレンディング以外の運営業者(maneo、クラウドクレジット、オーナーズブックなど)の特徴や利回り、メリット・デメリットを紹介したページが下記のリンクから進めます。合わせてチェックしてみて下さい。

おすすめのソーシャルレンディング会社 ~ サービスや利回り、メリット、デメリットを比較

SBIソーシャルレンディング:ミニガイド

安全を第一に投資するならSBIソーシャルレンディング

SBIソーシャルレンディングの一番の特徴は、何といってもネット金融最大手のSBIグループに所属していることです。

ネットにおける金融サービスでは、SBIグループは総合的に業界第一の経験と実績を誇っており、その財務体質にも安心感があります。

一般的にソーシャルレンディングサービスのリスクは、融資先のデフォルトリスクと、ソーシャルレンディングサービス会社のデフォルトリスクに分けられます。

後者のリスクは、おそらく日本のソーシャルレンディングサービスの中で最も低いと考えられます。

投資案件については、常時募集されている案件が提供されており、常に投資機会を得ることが可能です。

他のソーシャルレンディングサービス会社と比較して、利回りは低めですが、担保や保証が設定されている案件が多いことから、安定したリターンを期待することが可能です。

また、全て国内案件のため、為替リスクを考慮する必要はありません。

以上のことから、安全性を第一にクラウドファンディングに投資をすることを検討している方には、SBIソーシャルレンディングがおすすめです。

目次

SBIソーシャルレンディングの基本情報と特徴

| 利回り | 3%~10% | ★★☆☆☆平均からやや低め |

|---|---|---|

| 最低出資額 | 1万円~(5万円が多い) | ★★★☆☆一般的 |

| 運用期間 | 10カ月~36カ月 | ★★★☆☆案件によりバラつきあり |

| 投資(貸付)対象 | 不動産ローン、メガソーラーブリッジローンなど | ★★★☆☆国内案件のみ |

| 運用・維持手数料 | 無料 | ★★★★★ |

| 入金手数料(振込時) | 銀行への振込手数料は投資家負担 | ★★★☆☆一般的 |

| 出金手数料(払戻時) | 無料 | ★★★★★無料 |

| 配当タイミング | 毎月分配・元本は最終返済日に支払 | ★★★☆☆一般的 |

表中の★マーク:★が多いほど高評価

投資対象は何か?

SBIソーシャルレンディングのローンファンドの投資対象は大まかに分けて3つあります。

1つ目は不動産担保ローン事業者ファンド、2つ目は不動産バイヤーズローン事業者ファンド、そして3つ目はメガソーラーブリッジローンファンドです。

- 不動産担保ローン事業者ファンド

- 不動産バイヤーズローン事業者ファンド

- メガソーラーブリッジローンファンド

1. 不動産担保ローン事業者ファンド

不動産を担保として、融資事業を行っている事業者向けのローンによって運用されているファンドです。

ファンドの利回りは3.2%から一桁前半までが多くなっています。

担保を取っているため、比較的ローリスク・ローリターンのリスク・リターン特性となっています。運用期間は14カ月程度の案件が多く散見されます。

2. 不動産バイヤーズローン事業者ファンド

不動産の売買を行う事業者向けのローンによって運用されているファンドです。ファンドの利回りは6%から8%程度に設定されている案件が多くあります。

不動産バイヤーズローン事業者ファンドも担保を設定しておりますが、不動産のインカムゲイン(賃料収入等)ではなく、売買を前提としたキャピタルゲイン(売買益)を主眼としていることから、不動産担保ローン事業者ファンドと比べると、ミドルリスク・ミドルリターンのリスク・リターン特性と言えるでしょう。

3. メガソーラーブリッジローンファンド

太陽光発電(メガソーラー)事業者による太陽光発電事業の、運転資金向け融資(ブリッジローン)によって運用されているファンドです。

ファンドの利回りは5%から7%程度に設定されている案件が多くなっています。

メガソーラーブリッジローンファンドも担保を設定しており、運用期間は12カ月程度となっています。

投資案件の運用利回りは?

SBIソーシャルレンディングの投資案件の運用利回りは、3%から10%に設定されており。5%程度の利回り設定をされた案件が多く設定されています。

他のクラウドファンディングと比較すると、比較的低めのリターン設定といえるでしょう。

他社の高利回り案件の多くは、海外の投資案件であったり、担保の設定がないケースが多く見受けられます。

SBIソーシャルレンディングは担保を設定した国内の投資案件を中心に取り扱っているため、安定的なリスク・リターン特性となっていると言えるでしょう。

投資期間は?

投資期間は案件によって異なりますが、10カ月から36カ月の間となっています。

おおむね12カ月から24カ月の期間に設定されている投資案件が多いように感じられます。長期間の投資ファンドの場合、信用リスクや景気リスクに気を付ける必要があります。

最低出資金額は?

最低出資金額は1万円に設定されています。しかし実際の提供されているファンドの多くは最低出資金額が5万円となっています。

10万円を最低出資金額としているクラウドファンディングサービスもあるため、平均的な設定と言えるでしょう。

手数料はお得な設定

クラウドファンディングの手数料比較

| サービス名 | 登録・口座開設 | 運用 | 投資口座への振込み(入金) | 投資口座からの払戻し(出金) |

|---|---|---|---|---|

| SBIソーシャルレンディング | 無料 | 無料 | 投資家負担 | 無料 |

| ガイアファンディング | 無料 | 無料 | 投資家負担 | 108円から756円 |

| クラウドクレジット | 無料 | 案件による | 投資家負担 | 300円+税金 |

| オーナーズブック | 無料 | 無料 | 投資家負担 | 300円+税金 |

| クラウドリース | 無料 | 無料 | 投資家負担 | 108円から756円 |

| レンデックス | 無料 | 無料 | 投資家負担 | 無料 |

| ラッキーバンク | 無料 | 無料 | 投資家負担 | 無料 |

| マネオ | 無料 | 無料 | 投資家負担 | 54円から432円 |

| クラウドバンク | 無料 | 無料 | 投資家負担 | 無料 |

SBIソーシャルレンディングを利用する際にかかる手数料としては、投資口座への入金時の手数料(銀行の振込手数料)が発生します(手数料は金融機関によって異なります)。

なお、多くのソーシャルレンディングサービスで手数料を取られてる投資口座からの出金時の手数料は、SBIソーシャルレンディングについては無料となっています。

他のクラウドファンディングと比較した場合、出金による払い戻しの手数料が無料となっていることからSBIソーシャルレンディングの手数料体系は投資家にとって有利な設定と言えるでしょう。

分配方法は?

SBIソーシャルレンディングの投資案件は、毎月分配金が利払いされ、設定された投資期間の満了時点に元本が回収され投資家に返済される仕組みになっている案件が大半を占めています。

毎月配当を希望する方には向いている投資案件の構成となっています。

SBIソーシャルレンディングの良い点

- 投資期間中に、運用報酬や管理報酬などが発生しない

- 低めの利回りの案件には担保が設定されているなど、投資家の取れるリスク・リターンに応じた投資案件を選ぶことができる

- SBIソーシャルレンディングは業界ではマネオにつぐファンド募集実績があります。また、SBIホールディングスの傘下企業であることから、信用力、財務基盤といった観点で高い安全性を期待することができる

- 過去法人向け融資ローンにおいてデフォルトまたは延滞となった案件は0件、0円であり、回収状況が非常に良好である

SBIソーシャルレンディングの残念な点

- ローンファンド一件あたりのファンド募集額が5億円~10億円程度と高額になっているケースが散見される

- 借り手(レンダー)の信用(デフォルト)リスクがある

- 流動性が低い(中途解約ができない)

- 投資案件の詳細な情報は開示されない

- SBIソーシャルレンディング自身の信用(デフォルト)リスクがある

- 担保を設定している案件でも、担保割れが発生するリスクがある

運用実績

- ローン総額:約521億円

- 償還済み元本累計額:約315億円

最新の運用実績は以下のサイトで確認することができます。

なお、カンボジア技能実習生支援ローンファンドでは、一部貸付の延滞が発生しています。

- 延滞中:3,924,357円

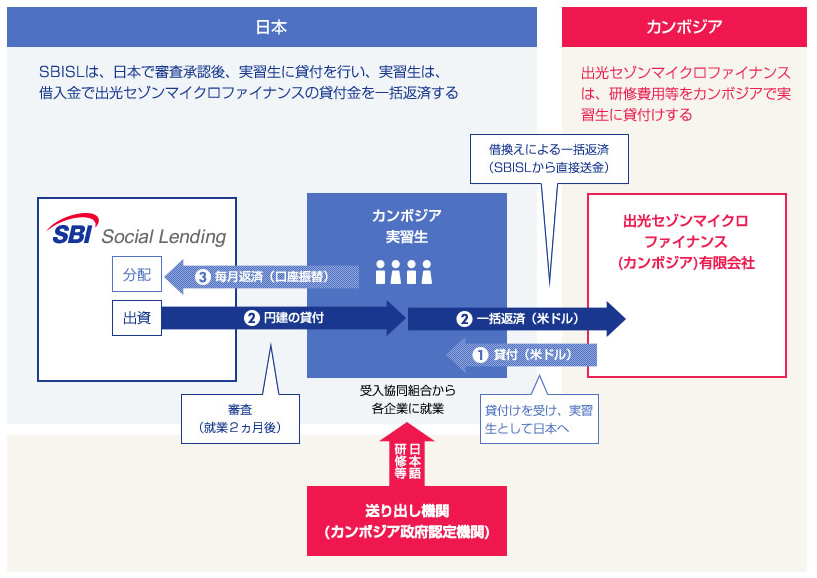

カンボジア技能実習生支援ローンファンドとは?

出典:SBI Social Lending

https://www.sbi-sociallending.jp/

このカンボジア技能実習生支援ローンファンドは、SBIソーシャルレンディングでは珍しく10%程度の利回りが設定されておりますが、不動産ローンファンド等と異なり、担保が設定されていません。

そのため、SBIソーシャルレンディングの中では比較的リスクの高いローンファンドとなっています。

運用実績については、他クラウドファンディングサイトよりも若干充実しています。

SBIソーシャルレンディングの運用中ファンドの回収状況がファンドごとに開示されています。

興味のある投資案件の過去ファンドについて、事前に回収状況を確認することができます。

投資家登録の条件

SBIソーシャルレンディングに登録する場合、以下の条件を全て満たす必要があります。

- 日本国内に居住していること

- 申請段階で20歳以上であること

- 必要事項に同意すること

- SBIソーシャルレンディングの投資的合成基準を満たしていること。(審査の基準は公開していません)

法人は利用できる?

SBIソーシャルレンディングには、法人でも投資家登録を行うことが可能となっています。

法人名義で登録をしたい場合は、SBIソーシャルレンディングに問い合わせをしてみてください。

登録から利用までの流れ

- ログインIDを取得する

- 必要書類を提出する

- 本人確認キーを入力する

投資を行うあたり、まず投資家登録を行う必要があります。おおまかにわけて、投資家登録には上記3つのステップがあります。

時間がかかるのは「口座開設」で、1週間程度の時間が必要となります。以下で順番に流れを説明します。

1.ログインIDの取得

まずはログインIDの取得を行います。「ログインID」と「パスワード」を設定し、メールアドレスを入力します。

メールアドレスにSBIソーシャルレンディングからメールが届くので、24時間以内にメールに記載されたURLから登録申請フォームにアクセスをし、下記の投資家適合性の確認事項を入力します。

- 主な収入源

- 年収

- 金融資産について など

投資家申請の画面では、氏名、性別、生年月日、住所、電話連絡先といった個人の情報を入力します。

その後勤務先企業の情報を入力します。さらに振込口座情報として入出金に用いる銀行口座情報を入力します。

2.必要書類の登録

その次に、必要書類の登録を行います。マイナンバー確認書類、本人確認書類、銀行口座書類の画像データを、専用画面からアップロードします。

なお、本人確認書類として認められるのは以下の書類となります。

本人確認書類

- 運転免許証:表面・裏面

- 個人番号カードまたはパスポート:顔写真ページ・住所記載ページ

- 健康保険料:表面・裏面

- パスポート:顔写真面と住所記載面

- 住民票:発行後6ヶ月以内

- 住民基本台帳カード

- 在留カード

- 特別永住者証明書

- 外国人登録証明書

- マイナンバーカード

また、銀行口座書類としては、本人の名義、銀行名、支店情報、口座番号が表記されている必要があります。

口座の預金通帳、キャッシュカードの画像を提出します。ネットバンキングの場合はウェブサイト上の上記情報が記載されたページのスクリーンショットの画像で代替とすることが可能です。

後日一週間程度で本人確認として郵便が送られてきます。この郵便に、「ご本人様確認キー」が記載されています。

3.本人様確認キーの入力

投資家審査完了後、本人確認のため郵便が送られてきます。

郵便に記載されたご本人確認キーを、SBIソーシャルレンディングのウェブサイトの投資家専用ページ(マイページ)に、以前設定したIDとパスワードでログインします。

郵便に記載されたご本人様確認キーを入力すれば、口座開設が完了となります。

信用できる運営会社か?

- 社名:SBIソーシャルレンディング株式会社

- 本社所在地:東京都港区六本木1-6-1 泉ガーデンタワー13F

- 創立:2008年1月24日

- 代表取締役:織田 貴行

- 事業内容:ソーシャルレンディングサービス

- 株主:SBI FinTech Solutions株式会社

株主は、SBI FinTech Solutions株式会社

SBI FinTech Solutions株式会社は、SBIグループの中で、決済・国際送金・ソーシャルレンディング・オンライン資産情報一元管理などのサービスを提供しているフィンテックサービス企業です。

元々韓国KOSDAQ市場に上場しているSBI AXES株式会社を中心として2017年に商号変更して発足した新しい会社です。

代表取締役

代表取締役 織田 貴行

SBIソーシャルレンディングの代表取締役に就任されるまで、同じSBIグループのSBIフューチャーズという外国為替証拠金取引(FX)を行う先物取引会社の代表取締役を務めていらっしゃいました。

なお、SBIフューチャーズは、現在SBI証券と合併して解散しています。

野村証券でキャリアを始められ、イー・トレード証券(現在のSBI証券)の取締役も歴任されてきた、SBIグループでも長らく尽力をされてきた方です。

証券業界に長らく在籍し、ネット証券の黎明期から活躍されてきたことから、SBIソーシャルレンディングでも、そのノウハウをいかんなく発揮されるものと期待できます。

案件情報はどこまで確認できる?

SBIソーシャルレンディングは、国内の事業者向けローンを投資機会として提供しています。国内投資のため、為替リスクを考慮する必要がありません。

募集条件

案件ごとのページで、ファンドの募集条件を確認することができます。

募集総額、案件数、運用利回り、投資可能金額(最小投資金額)、募集期間、運用期間といった情報を確認することができます。

担保が設定されている場合、担保の有無や担保評価額といった情報についても、ここで確認ができます。

他のソーシャルレンディングサービスの案件ページで確認できたシミュレーションの項目はなく、シンプルな紹介とないってます。

案件の詳細

各案件のページで詳細を確認することができます。投資案件の詳細、投資の特徴や投資スキーム、担保の設定方法についても説明がされています。ただし、投資先の具体的な名称等については開示されていません。

SBIソーシャルレンディングならではのポイント

定期的に行なわれるキャンペーン

SBIソーシャルレンディングでは、投資家向けキャンペーンを充実させているのが特徴です。

例えば、新規に投資家登録を行ったユーザーに対して、SBIポイントをプレゼントするキャンペーンを行っています。

キャンペーン期間に合わせて登録しておくと、お得にソーシャルレンディングサービスを開始することができます。

SBIポイントは、SBIグループ全体で提供されているポイントサービスで、商品やキャッシュ、Tポイントなど他のポイントサービスとのに交換などで使用することができます。

また、ファンド募集累計額が一定額に達した際に定期的に行われるキャンペーンなども行われています。定期的にウェブサイトをチェックすると良いでしょう。

ロールオーバーという独自の仕組みがある

SBIソーシャルレンディングの特徴として、ロールオーバーがあります。人気のある投資案件によっては、投資家の申込が融資金額を上回るオーバーサブスクリプションという状況が発生することがあります。

その場合、余剰してしまい融資が実行されなかった投資家の資金を、次の募集する同じ種類の案件に繰り越す仕組みを採用しています。これをロールオーバーと呼んでいます。

融資先企業の借入額に変動がある案件に関しては、投資家の申込金額とレンダーの融資希望額にズレが生じるケースが発生します。そういった場合に投資家・融資先の両方に役立つのが、ロールオーバーの仕組みです。

利用前に知っておきたいこと

確定申告は必要か?

投資家の受け取るリターンは、雑所得に該当し、原則として確定申告をする必要があります。

ただし、他に確定申告する必要がない場合には雑所得が20万円以下なら申告義務はありません。また雑所得は他の所得と損益通算はできない点に注意する必要があります。

また、ファンドの分配として投資家が受け取る金額は、分配金のうちの利益額から源泉徴収税を控除した金額となっています。

確定申告義務が無い方でも、確定申告をすることで源泉徴収された税の還付を受けられる場合もあります。(還付を受けられるかどうかは、他の所得の金額等の条件により変わります)

※当ページの情報(金額・数字等)は2018年4月16日時点のものです。流動性の高い内容も多いため最新の情報は公式サイトをご確認ください。