クラウドバンクは、2013年に運営を開始した、大手ソーシャルレンディングサービス会社の一つです。

クラウドバンクは他のサービス業者と違いどんな特色があり、手数料どのような時に必要か、案件はどのようなものがあるのかについて詳しく解説します。

クラウドバンク以外のソーシャルレンディングサービス(maneo、SBIソーシャルレンディング、クラウドクレジットなど)のメリットデメリットや、利回り、特徴について比較して決めたい場合は「おすすめのソーシャルレンディング会社 ~ サービスや利回り、メリット、デメリットを比較」のページで比較できます。一緒にご覧ください。

クラウドバンク:ミニガイド

リスク分散のために幅広く資案件に分散投資をしたい方におすすめ

- 日本の証券会社をバックにしている ⇒ 投資案件のソーシング力(発掘力)がある

- ほとんどの業者は不動産ローンの投資案件に偏りがち ⇒ インフラ投資の投資機会を提供(代替エネルギー特化型ファンドとして、太陽光発電、風力発電、バイオマスなど)

- 中小企業支援型ローンファンドでは、様々な業種の中小企業への融資案件、M&Aへの融資案件など、幅広い投資案件がある

- 新興国マイクロファイナンスファンドも、他ではあまり見られないソーシャルインパクト投資の機会を個人投資家に提供

- 利回りは低めですが担保や保証が設定されている案件が多いことから、安定したリターンを期待することが可能

- 全て国内案件のため、為替リスクを考慮する必要なし

- 最低出資金額が1万円に設定されていることから、幅広い投資案件に薄く投資することが可能

目次

クラウドバンクの基本情報と特徴

| 利回り | 5%から8% | ★★★☆☆平均的 |

|---|---|---|

| 最低出資額 | 1万円 | ★★★★★投資しやすい |

| 運用期間 | 2カ月~24カ月 | ★★★☆☆案件によりバラつきあり |

| 投資(貸付)対象 | マイクロファイナンス、不動産、代替エネルギー等 | ★★★★★多岐に渡り選択肢多い |

| 運用・維持手数料 | 無料 | ★★★★★ |

| 入金手数料(振込時) | 銀行への振込手数料は投資家負担 | ★★★☆☆一般的 |

| 出金手数料(払戻時) | 無料 | ★★★★★無料 |

| 配当タイミング | 毎月分配・元本は最終返済日に支払 | ★★★☆☆一般的 |

表中の★マーク:★が多いほど高評価

クラウドバンクのバックは?

クラウドバンクは日本クラウド証券という第一種金融商品取引業者をベースとしています。

多くのソーシャルレンディングサービス会社は第二種金融商品取引業者であり、第一種金融商品取引業者とは求められる資本要件、組織体制が大きく異なります。

証券会社である第一種金融商品取引業者は、金融庁などの監督省庁、業界団体の厳しい監督・指導や自己資本比率といった規制があるため、安定した財務基盤・業務の高い透明性・厳格な事業運営を行っていると考えられます。

他業種から参入するソーシャルレンディングサービスが多い中、クラウドバンクは証券会社という金融業の中心から出発しているソーシャルレンディングサービス会社だといえます。

投資対象は?

クラウドバンクのローンファンドの投資対象は大まかに分けて4つあります。投資対象が広く提供されているのが、クラウドバンクの特徴です。

1つ目は新興国マイクロファイナンスファンド、2つ目は不動産担保型ローンファンド、3つ目は中小企業支援型ローンファンド、4つ目は代替エネルギー特化型ローンファンドです。

- 新興国マイクロファイナンスファンド

- 不動産担保型ローンファンド

- 中小企業支援型ローンファンド

- 代替エネルギー特化型ローンファンド

1. 新興国マイクロファイナンスファンド

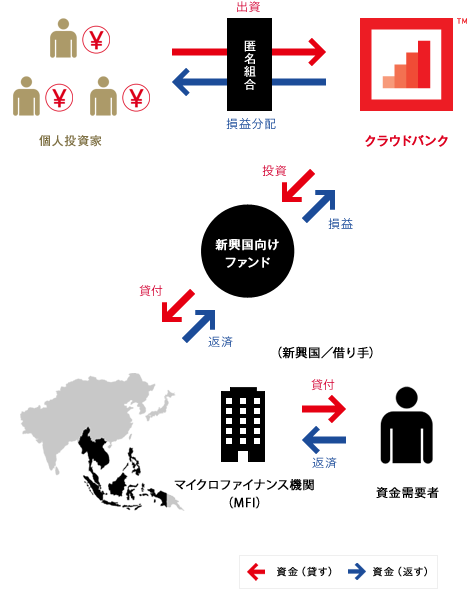

新興国マイクロファイナンスファンドは、成長国のマイクロファイナンス(個人向け融資)の貸付債権を買い取り、債券のクーポン(利子)を投資家に分配するファンドです。

新興国で銀行が発達しておらず、また与信力がない個人に対してファイナンスをするため、マイクロファイナンスは社会的意義のある投資として認識されています。

当然リスクは高くデフォルトも発生するため、融資を分散して一部デフォルトが発生しても問題のないような利率を設定することで債券全体でリターンを得られるように設定されています。

目標利回りは5%程度に設定されています。このファンドはクラウドバンクで唯一海外に投資するファンドとなっています。

2.不動産担保型ローンファンド

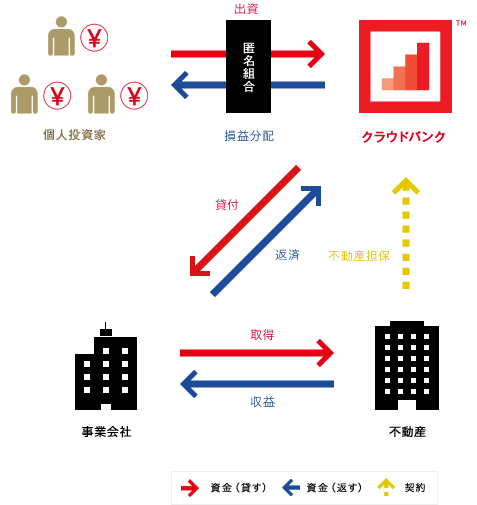

不動産担保型ローンファンドは、不動産の売買を行う事業者向けのローンによって運用されているファンドです。

ファンドの利回りは5%から8%程度に設定されている案件が多いです。担保が設定されていることから、安定したリスク・リターン特性の投資が可能です。

3.中小企業支援型ローンファンド

日本の中小企業は、財務基盤が安定していても担保や経営者の個人保証などといった銀行の内規によって融資を受けるには高いハードルが設定されています。

優れた商品やサービスがあってもキャッシュが回らないため投資できず成長を描けない中小企業が多く存在しています。

中小企業支援型ローンファンドは、銀行が融資を行っていない財務基盤が安定し優れた商品やサービス、技術を有する中小企業向けにローンを提供しています。ファンドの利回りは5%から7%に設定されています。

4.代替エネルギー特化型ファンド

代替エネルギー特化型ファンドは、2012年に開始された再生エネルギー固定価格買取制度に基づいて、安定的な売電収入を見込むことのできる再生可能エネルギー事業への融資を行うファンドです。

再生可能エネルギーの例として、太陽光発電、風力発電、バイオマス、地熱発電など、資源を消費せず再度繰り返し使えて、かつ二酸化炭素の排出が少ないエコロジーなエネルギーとして認識されています。

代替エネルギー特化型ファンドの案件の利回りは5%から7%に設定されています。固定価格買取制度の買取価格が一定であれば、安定して売電収入を見込むことができます。

投資案件の運用利回りは?

- 平均的な設定、実績平均利回りは6.78%

クラウドバンクの投資案件の運用利回りは、5%から8%と比較的狭いレンジに設定されています。

特に6%から7%程度の利回り設定をされた案件が多く見受けられ、2016年に運用終了したファンドの実績平均利回りは6.78%となっています。

他のクラウドファンディングと比較すると、二桁パーセントを超える利回りがないため、非常にオーソドックスな投資案件が多いように映るかもしれません。

しかし他社の高利回り案件の多くは、海外の投資案件であったり、担保の設定がないケースが多く見受けられます。

クラウドバンクは担保を設定した国内の投資案件を中心に取り扱っているため、安定的なリスク・リターン特性となっていると言えるでしょう。

投資期間は?

- 投資期間は2カ月から24カ月の間

投資期間は案件によって異なりますが、2カ月から24カ月の間となっています。

おおむね12カ月程度に設定されている投資案件が多いように感じられます。長期間の投資ファンドの場合、信用リスクや景気リスクに気を付ける必要があります。

最低出資金額は?

- 1万円からと投資しやすい

最低出資金額は1万円に設定されています。5万円、または10万円を最低出資金額としているクラウドファンディングサービスもあるため、非常に投資しやすい最低出資金額となっていると言えます。

手数料は?

クラウドファンディングの手数料比較

| サービス名 | 登録・口座開設 | 運用 | 投資口座への振込み(入金) | 投資口座からの払戻し(出金) |

|---|---|---|---|---|

| SBIソーシャルレンディング | 無料 | 無料 | 投資家負担 | 無料 |

| ガイアファンディング | 無料 | 無料 | 投資家負担 | 108円から756円 |

| クラウドクレジット | 無料 | 案件による | 投資家負担 | 300円+税金 |

| オーナーズブック | 無料 | 無料 | 投資家負担 | 300円+税金 |

| クラウドリース | 無料 | 無料 | 投資家負担 | 108円から756円 |

| レンデックス | 無料 | 無料 | 投資家負担 | 無料 |

| ラッキーバンク | 無料 | 無料 | 投資家負担 | 無料 |

| マネオ | 無料 | 無料 | 投資家負担 | 54円から432円 |

| クラウドバンク | 無料 | 無料 | 投資家負担 | 無料 |

クラウドバンクを利用する時にかかる手数料は、入金時のみの銀行の振込手数料だけです。

銀行によりその手数料は違うので、利用の際は手数料無料のネットバンクなどを利用するとお得です。

多くのソーシャルレンディングサービスでは投資口座からの出金時も手数料を取りますが、クラウドバンクでは出金時の手数料が無料なのでお得です。

分配方法は?

- 分配方法:毎月支払われ、元本は満期時に一括返済

クラウドバンクのほとんどの投資案件は、毎月分配金が利払いされ、設定された投資期間の満了時点に元本が回収され投資家に返済される仕組みになっています。

毎月配当を希望する方には向いている投資案件の構成となっています。

クラウドバンクの良い点

- 投資期間中に、運用報酬や管理報酬などが発生しない

- 低めの利回りの案件には担保が設定されているなど、投資家の取れるリスク・リターンに応じた投資案件を選ぶことができる

- クラウドバンクは業界ではマネオ、SBIソーシャルレンディングに次いで第三位のファンド募集実績がある。また、傘下の日本クラウド証券が第一種金融商品取引業者であることから、金融庁の監督下において厳格な運用体制・安定した財政基盤で運営されていると考えられ安心感が高い

- 過去のファンドにおいてデフォルトした案件は0件、0円となっており、高い運用実績がある

クラウドバンクの残念な点

- 流動性が低い(中途解約ができない)

- クラウドバンクは過去2度、金融庁から行政処分を受けたことがある

- 担保を設定している案件でも、担保割れが発生するリスクがある

- 投資案件の詳細な情報は開示されない

- 借り手(レンダー)とクラウドバンク自身の信用(デフォルト)リスクがある

運用実績

- ローン総額:約300億円

過去のファンド募集実績として、クラウドバンクはマネオ、SBIソーシャルレンディングに次ぐ実績を有しています。

過去デフォルトしたファンドはありませんが、一部貸付の延滞が発生しファンド期間を延長した事例はあります。

投資家登録の条件

クラウドバンクに登録する場合、以下の条件を全て満たす必要があります。

- 日本国内に居住していること

- 申請段階で20歳以上かつ80歳未満であること

- 必要事項に同意すること

- クラウドバンクの投資適合性基準を満たしている(※)

※審査の基準は公開していません

法人では?

クラウドバンクには、法人でも投資家登録を行うことが可能となっています。法人名義で登録をしたい場合は、クラウドバンクに問い合わせをしてみてください。

未成年では?

なお、20歳未満の方は、クラウドバンクの未成年口座申込受付基準を満たせば口座を開設することができます。

未成年口座は、親権者または後見人が未成年者たる本人に代わって管理することを目的とした口座です。

20歳未満で口座を開設したい場合は、クラウドバンクに問い合わせてみるとよいでしょう。

利用の流れ

投資を行うあたり、まず投資家登録を行う必要があります。おおまかにわけて、投資家登録には、「口座開設申込」「各種書類等提示」「審査」「口座開設」といった4つのステップがあります。

- 口座開設申込

- 各種書類等提示

- 審査

- 口座開設

1. 口座開設申込

まずは口座開設の申込を行います。公式ウェブサイトの「口座開設はこちら」というリンクをクリックします。

クラウドバンクIDを設定し、口座開設の仮申込画面にて、メールアドレス、パスワード、秘密の質問等を入力します。

口座開設の案内メールを受け取ることのできるメールアドレス、パスワード等を入力します。

仮申込みが完了したら、投資家登録の本申込みを行います。投資家申請の画面では、氏名・性別・生年月日・住所・電話番号といった個人の情報を入力します。

その後、適合性確認として、金融資産の残高・取引の目的・取引開始のきっかけ・職業・年収などをプルダウンから選択して入力します。続いて、振込口座の情報を入力します。

登録できるのは本人名義の口座のみとなるので注意してください。金融機関名・支店名・口座種別・口座番号・口座名義人を入力します。続いて、投資経験について入力します。

株式・債券・投資信託・主に信用リスクを取る商品・商品先物・為替証拠金取引・その他について、プルダウンから選択し入力します。

さらに、同意および確認事項をチェックします。それぞれリンクの貼られた文書を確認し、チェックボックスをクリックすると、次の画面に遷移します。

2.各種書類等提示

次に、必要書類の登録を行います。本人確認書類、銀行口座書類の画像データを、専用画面からアップロードします。

なお、個人の投資家登録において本人確認書類として認められるのは以下の書類となります。

本人確認書類

- 運転免許証(現住所ではない本籍・臓器提供意思の記載がある場合は黒塗り)

- 印鑑登録証明書

- 各種健康保険証(通院歴・臓器提供意思の記載がある場合は黒塗り)

- パスポ-ト

- 住民票の写し

- 住民基本台帳カード

- 個人番号カード(表面のみ)

- 外国人登録証明書

- 在留カード

- 特別永住者証明書

また、銀行口座書類としては、本人の名義・銀行名・支店情報・口座番号が表記されている必要があります。口座の預金通帳、キャッシュカードの画像を使うことができます。

ネットバンキングの場合はウェブサイト上の上記情報が記載されたページのスクリーンショットの画像で代替とすることが可能です。

3.審査

投資家登録の本人確認の審査が完了した後、メールにてマイナンバー登録の案内が届きます。

メール文中のURLからマイナンバーの登録画面に進みます。12桁の個人番号(マイナンバー)を入力します。

その後番号を確認できる書類として、マイナンバーカード・通知カードなどの個人番号が記載された住民票のいずれかをアップロードします。

こちらが完了すると、投資家登録は終了です。

4.口座開設

数日で審査完了のメールが届き、後日本人確認として郵便が送られてきます。この郵便に、着荷証明番号が記載されています。

公式ウェブサイトのマイページに、登録したIDとパスワードでログインし、着荷証明番号を入力すると、投資家登録・口座開設は完了です。

信用できる運営会社か?

- 社名:日本クラウド証券株式会社

- 本社所在地:東京都港区六本木七丁目4番4号 六本木Artshell 5F

- 資本金:1億円

- 代表取締役:橋村 純

- 事業内容:クラウドファンディング事業、第一種金融商品取引業務、コンサルティング業務

- 株主:クラウドバンク株式会社

株主は、クラウドバンク株式会社

クラウドバンクの運営企業は第一種金融商品取引業者である日本クラウド証券になります。株主は、クラウドバンク株式会社です。

ソーシャルレンディングサービスのプラットフォームであるクラウドバンクを通じてファンド募集を行う日本クラウド証券、そして貸金を中心に資金運用を行うクラウドバンク・フィナンシャルサービス、クラウドバンクのシステム管理・保守を行うクラウドバンク・インキュラボが傘下の企業として名を連ねています。

クラウドバンクは3社全ての株式を100%保有するホールディング・カンパニーとなっています。

- 日本クラウド証券

- クラウドバンク・フィナンシャルサービス

- クラウドバンク・インキュラボ

代表取締役

代表取締役 橋村 純

クラウドバンクの代表取締役に2016年に就任されるまで、Ernst&Youngのグループ会社であるEYトランザクションアドバイザリーにて投資アドバイザリー業務に従事されています。

それ以前は株式会社インダストリアル・ディシジョンズというみずほ系列のインフラファンドに在籍されていました。

インフラ投資・企業投資の最前線にて活躍されていた経験をクラウドバンクでも活かしているものと考えられます。

案件情報はどこまで確認できる?

クラウドバンクは、新興国マイクロファイナンスファンドを除いて、国内の事業者向けローンを投資機会として提供しています。国内案件については為替リスクは生じません。

おおまかに4種類のファンドが提供されていますが、同じ代替エネルギー特化型ファンドでも、案件によってバイオマスへの投資であったり、太陽光発電への投資であったりとファンドごとに投資対象が異なります。

中小企業支援型ローンファンドでも、融資先の事業は様々です。個別の投資案件の概要をよく確認する必要があります。

案件ページで確認できる募集条件

案件ごとのページで、ファンドの募集条件を確認することができます。

応募金額、応募人数、目標金額、最低投資金額、残り時間、目標利回り、運用期間といった情報を確認することができます。

担保や保証が設定されている場合、担保・保証の有無といった情報についても、ここで確認ができます。

また、各案件のページをスクロールしていくとさらに詳細を確認することができます。

投資案件の詳細、投資の特徴や投資スキーム、担保の設定方法についても説明がされています。ただし、投資先の具体的な名称等については開示されていません。

案件によっては、簡易の財務諸表が提供されているケースもあります。

投資収益シミュレーション

自分の預け入れ金額を入力すると、税金を引いた受取金額を計算できるシミュレーションがあります。入金金額を変化させながら、リターンをみて金額を決めることができます。

利用するうえで知っておきたいこと

過去の行政処分について

クラウドバンクは、2015年および2017年に監督官庁から行政処分を受けています。

2015年の行政処分

2015年の行政処分の理由は、分別管理と呼ばれる投資家の資金とクラウドバンクの資金がしっかりと分けて管理されていなかったことが原因です。

正直なところ、分別管理は資産運用会社の基本中の基本であり、コンプライアンス上の大きな問題だといえます。

その後、クラウドバンクはコンプライアンス機能の強化、人員配置、経営管理強化、システムの見直しを通じて改善を行っています。

2017年の行政処分

2017年の行政処分は、不適切な広告内容にともなう行政処分でした。

資金の運用方法や投資先企業の情報、キャンペーンの内容が実際と異なっていたことが理由です。

この問題について、クラウドバンクはキャンペーンの手数料還元については全ての利用者に対して還元したと発表しています。

2つの行政処分から見える事

これらの問題が起きていることには留意し、それでもファンド募集は順調に進んでいることから、クラウドバンクは問題が発生する度に、都度改善を行って経営をしていると言えるでしょう。

確定申告は必要か?

投資家の受け取るリターンは、雑所得に該当し、原則として確定申告をする必要があります。

ただし、他に確定申告する必要がない場合には雑所得が20万円以下なら申告義務はありません。また雑所得は他の所得と損益通算はできない点に注意する必要があります。

また、ファンドの分配として投資家が受け取る金額は、分配金のうちの利益額から源泉徴収税を控除した金額となっています。

確定申告義務が無い方でも、確定申告をすることで源泉徴収された税の還付を受けられる場合もあります。(還付を受けられるかどうかは、他の所得の金額等の条件により変わります)

※当ページの情報(金額・数字等)は2018年4月16日時点のものです。流動性の高い内容も多いため最新の情報は公式サイトをご確認ください。