クラウドファンディングには5種類ありますが、そのうち投資型クラウドファンディングにはファンド型と株式型の2種類があります。ファンド型と株式型の中でも、運営業者によってその特徴が大きく異なります。

今回は、ファンド型クラウドファンディングと株式型クラウドファンディングのメリット・デメリットを解説するとともに、運営業者ごとに違いを徹底比較したいと思います。

目次

ファンド型と株式型クラウドファンディングの特徴

クラウドファンディングには以下の5種類があり、特徴で分けると以下のようになります。

| 種類 | 金銭の受取 | 資金提供方法 |

|---|---|---|

| 融資型 | 有 | 貸付 |

| ファンド型 | 有 | 投資 |

| 株式型 | 有 | 投資 |

| 購入型 | 無 | 支援 |

| 寄付型 | 無 | 支援 |

ファンド型、株式型は金銭の受取があり、投資によって資金を提供する点では共通しています。では、ファンド型と株式型では何が異なるのかを見ていきましょう。

5種類のクラウドファンディングの違いについては、「クラウドファンディングとは?5種類を比べて解説 – 貸付型 ファンド型 株式型 購入型 寄付型」のページで詳細に説明しています。参考にしてみてください。

ファンド型クラウドファンディングのメリットとデメリット

まずは、ファンド型クラウドファンディングのメリット・デメリットを説明します。

メリット1:融資型よりも高利回りの可能性が高い

ファンド型クラウドファンディングは、融資型クラウドファンディング(ソーシャルレンディング)よりも利回りが高い可能性があります。

融資型クラウドファンディング運営業者の大手である「マネオ」の平均利回りが5%~8%なのに対して、ファンド型クラウドファンディング運営業者の大手である「セキュリテ」は10%以上の利回りも珍しくありません。

メリット2:品物やサービスがもらえる案件もある

融資型クラウドファンディングがもらえるのは金銭のみですが、ファンド型クラウドファンディングは金銭に加えて品物がもらえる場合もあります。

「セキュリテ」に掲載されている案件で、品物がもらえる主な案件は以下の通りです。

| 案件名 | 一口金額 | 特典 |

|---|---|---|

| 夜間救急動物医療ネットワーク構築ファンド | 2万1000円 | 1口につきオリジナルペットフードセット(2000円相当)1つ |

| 国産醸造酒専門店 九(NINE)2018 | 2万1000円 | 1口につき日本酒1杯(期間中何度でも) |

| 目白 鮨おざきファンド | 1万500円 | 3~4口:限定先付一品5~9口:会計より2000円引+先付or日本酒1杯 |

投資先に関係した品物が提供されるあたりは、株主優待と似ていますね。品物の金額は2,000円程度が多いです。

メリット3:投資先の情報を知ることができる

融資型クラウドファンディングは、案件の詳細は知らされるものの、融資先の情報を投資家が知ることができません。

これは、貸金業法の定めるところにより、個人の企業に対する融資を禁じているのと関係があります。個人が融資先の情報を知れば、会社に乗り込んで個人が督促をする可能性があるためです。

一方、ファンド型クラウドファンディングは融資ではなく投資ですので、投資先の情報も公開されています。投資先の情報を知るのと知らないのとでは、判断材料に大きな違いがありますね。

デメリット1:融資型よりはハイリスク

高利回りの案件が多いハイリターンのファンド型クラウドファンディングは、その分ハイリスクでもあります。融資型は毎月配当がありますが、ファンド型は契約期間が満了しないと配当金を受け取れません。

投資先の業績によっては配当金が減少、最悪ゼロの可能性もありますが、投資を受けた企業に返還の義務は特にありません。

デメリット2:ファンド型を扱っている業者が少ない

そもそも、ファンド型を扱っている業者が少ないのもデメリットです。案件だけでなく、運営業者も多い方が比較検討できますが、ファンド型を始めようとしても業者が少ないため、比較しにくいです。

株式型クラウドファンディングのメリットとデメリット

では、株式型クラウドファンディングにはどのようなメリット・デメリットがあるのかを、特に通常の株式投資を比較して見ていきましょう。

メリット1:未公開株に投資できる

通常の株式投資では、原則として未公開株を購入することができません。企業を応援したくても、その企業が株式上場をしていなければ応援できません。

一方の株式型クラウドファンディングは、未公開株を購入することも可能で、もしその企業が上場しようものならば大きなリターンを得られるでしょう。

メリット2:税金対策もできる

これは、株式型クラウドファンディングと通常の株式投資に共通して言えることですが、投資家は「エンジェル税制」の恩恵を受けられます。

エンジェル税制は、別名「ベンチャー企業投資促進税制」とも呼ばれており、ベンチャー企業への投資促進を目的に、投資時点と売却時点のいずれの時点でも税制上の優遇措置を受けられます。

× デメリット1:株式の流動性に乏しい

通常の株式投資は、安い時に買って高い時に売ることで利益を出せます。また、株式の譲渡も特に制限が厳しいわけではありません。

一方の株式型クラウドファンディングは、長期保有を前提とした株式のため、買ってすぐに売約することはできません。

売却先も誰でもよいわけではなく、投資グループメンバー(対象企業の関係者で構成)のみが基本です。

× デメリット2:運営業者が少ない

通常の株式投資は、多くの証券会社で取り扱っていますが、株式型クラウドファンディングを扱っている業者はまだ多くありません。2015年スタートの歴史の浅いビジネスですが、今後増える予想もあります。

× デメリット3:ハイリスク

通常の株式投資と比べて、株式型クラウドファンディングはハイリスクです。上場前の企業に投資するので、上場企業に投資するよりも企業経営が安定していません。

企業が上場しなくても持ち続ける必要があり、返済期日もありません。

ファンド型クラウドファンディング運営業者を数字で比較

融資型クラウドファンディングと比較すると、ファンド型・株式型クラウドファンディングを扱う業者はまだ多くありません。

しかし、業者を比較することで業者ごとの特徴も見えてきます。まずは、ファンド型クラウドファンディング業者を、数字で比較してみましょう。数字については、基本的に2018年3月現在の情報です。

| 社名 | セキュリテ | ソニーバンクゲート | 開花 |

|---|---|---|---|

| 設立年月 | 2001年11月 | 2001年4月 | 2015年4月 |

| 資本金 | 4億5476万円 | 310億円 | 5000万円 |

| 募集中案件 | 55件 | 0件 | 0件 |

| 一口平均額 | 2万円~3万円 | 5万円 | 1000円~5000円 |

| 平均募集金額 | 300万円~1000万円 | 1000万円~8000万円 | 100万円~500万円 |

「セキュリテ」はファンド型クラウドファンディングの中でも大手で、募集案件の多さは群を抜いています。

「ソニーバンクゲート」はソニー銀行が運営会社のため、経営基盤が非常に安定しています。

「開花」は小口の案件が多く申し込みやすいです。

3つのファンド型運営業者を徹底解説!

主なファンド型クラウドファンディング運営業者を比較することで、業者の特徴が少し分かっていただけたでしょうか。

ここからは、それぞれのファンド型クラウドファンディング運営業者をピックアップして、その特徴を解説していこうと思います。

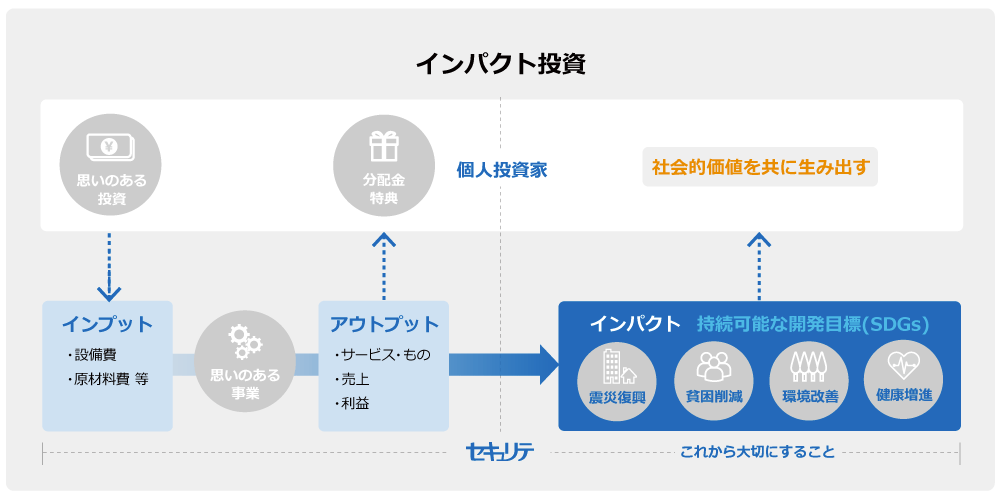

様々なファンドがある「セキュリテ」

もともとはミュージシャン応援のファンド

2001年に設立された「セキュリテ」、その運営会社は「ミュージックセキュリティーズ株式会社」です。

運営会社の名前を見て何となく分かるかと思いますが、この運営会社は元々、音楽事業を手掛ける会社でした。

主な音楽事業は、レコードレーベル業務・著作権管理業務・アーティストマネジメント業務です。そんな運営会社を持つセキュリテでは、ファンド事業の中で「音楽ファンド」を実施しています。

ミュージシャンを応援する方法と言えば、CDを買う、ライブのチケットやグッズを買うなどでしたが、セキュリテではそれに加えてファンドによるミュージシャンの応援もしています。

1口1万円より投資を受け付け、CDの売上金に応じて配当金が分配されます。

様々な種類のファンドが存在

セキュリテには、音楽ファンド以外にもさまざまな種類のファンドがあります。ここでいくつか紹介しましょう。

| 案件名 | 一口金額 | 特典 |

|---|---|---|

| 夜間救急動物医療ネットワーク構築ファンド | 2万1000円 | 1口につきオリジナルペットフードセット(2000円相当)1つ |

| 国産醸造酒専門店 九(NINE)2018 | 2万1000円 | 1口につき日本酒1杯(期間中何度でも) |

| 目白 鮨おざきファンド | 1万500円 | 3~4口:限定先付一品5~9口:会計より2000円引+先付or日本酒1杯 |

フード系はもちろん、工業系や地域振興系のファンドまで、非常にバリエーションに富んでいます。出資先も北は北海道から南は九州・沖縄、さらには海外のファンドまであります。

募集中のファンド数が多い

他のファンド型クラウドファンディング運営業者の公式サイトを見てみると、現在募集中のファンドが数えるほどしかありません。一方、セキュリテは募集中のファンドが常時ありますので、投資を検討している方にとってはありがたいです。

決済方法が多い

セキュリテでは、以下の決済方法を用意しています。

- ATM・窓口からセキュリテの指定口座へ振り込み

- ネット振込(三井住友銀行、三菱東京UFJ銀行、みずほ銀行、楽天銀行、ジャパンネット銀行)

- クレジットカード(VISA、マスターカード、ダイナース)

ネット振込やクレジットカードが決済で使えるので、24時間365日決済ができますね。

手数料が高い

良いことづくめに思えるセキュリテでもありますが、投資家にとってはデメリットもあります。

それは、手数料の高さです。入金・出金・運用手数料はセキュリテから取られることはないのですが、口座開設・維持手数料として出資額の5.5%~10%がとられます。

元本割れの確率が少し高い

口座開設・維持手数料の高さもあるのでしょうが、セキュリテのファンドは元本割れのリスクが若干高いです。投資先が小規模事業者と言うことで、なかなか思うような利益を上げられなければ、配当金も少なくなってしまいます。

セキュリテの最低出資額や分配方法などより詳しい説明は下記のページでご確認ください。

セキュリテを徹底解説 ~ 手数料・運用期間・配当・長所・短所

経営基盤は盤石の「ソニーバンクゲート」

ソニーバンクゲートは、インターネット専業銀行であるソニー銀行が運営をしています。ソニー銀行の設立は2001年と、インターネット時代とともに誕生・成長してきた企業です。

ソニー銀行の資本金は310億円と、他のファンド型クラウドファンディング運営業者の資本金をはるかにしのぎます。

口座開設・維持手数料が無料

セキュリテでは、口座開設・維持手数料として出資額の5.5%~10%が必要ですが、ソニーバンクゲートは口座開設・維持手数料が無料です。無駄なコストがかからず、コストによる元本割れのリスクも少なくなるというものです。

ソニー銀行の口座が必要

ただし、他のファンド型クラウドファンディングとは異なり、ソニーバンクゲートを利用するには、ソニー銀行の口座が必要です。

口座開設は誰でもできますが、15歳未満および88歳以上の方、外国籍の方はインターネットでの口座開設はできず、郵送での口座開設をしなければなりません。

口座開設は無料でできますが、申し込んでからキャッシュカードが届き、ファンドでの申込手続きができるようになるまでは10営業日ほどかかりますので、事前に口座開設をしておくといいでしょう。

募集が少ない

セキュリテの公式サイトを見ると、募集中のファンドが数多くありますが、ソニーバンクゲートで募集しているファンドの数は比較的少なくなっています。

「FATBURGER日本一号店出店ファンド」というファンドがありますが、募集上限金額に到達したため、出資の申し込みを一時停止している状態です。

ソニーバンクゲートの運用利回りなど詳細な解説は下記のページをご覧ください。

ソニーバンクゲートを徹底解説 ~ 手数料・運用期間・配当・長所・短所

地域密着型の「開花」

中国地方・九州地方の案件が中心

ファンド型クラウドファンディング「開花」を運営しているのは、「山口ソーシャルファイナンス株式会社」で、本社は山口県山口市にあります。

山口ソーシャルファイナンス株式会社は、地方銀行の北九州銀行の持ち株会社である山口フィナンシャルグループ傘下の山口銀行・山口大学・MOT総合研究所という、産学官の具体的な取り組みとして誕生しました。山口県内の21社の企業の出資により誕生した運営会社です。

開花の公式サイトを見てみると、募集ファンドの地域は以下のように、山口県・福岡県・広島県の3県のみという、地域密着型のファンド型クラウドファンディングです(募集はすでに終了)。

| ファンド名 | 所在地 |

|---|---|

| 三段峡美人の湯ファンド | 広島県山県郡安芸太田町 |

| 体と心が喜ぶシューズ開発 ファンド | 広島県広島市 |

| ギラヴァンツ北九州ファンド | 福岡県北九州市 |

| 活性プラセンタによる次世代化粧品ファンド | 福岡県北九州市 |

| キラリと輝く酒蔵プロジェクトファンド | 山口県下関市 |

地域の銀行を使えば手数料が無料

開花の投資口座への出入金については、基本的に手数料は投資家負担です。

ただし、山口県・福岡県・広島県の地方銀行である山口銀行・北九州銀行・もみじ銀行のATM・インターネットバンキング・モバイルバンキングを使えば、入出金手数料がかかりません。

目標の半分の金額でも運用開始の可能性も

クラウドファンディングには、目標額が満額集まって初めて運用が開始される業者もありますが、開花は目標金額に達していなくても運用が開始される業者です。

以下のように、中には5割ちょっとしか集まっていないのに運用が始まっているファンドもあります。

| ファンド名 | 達成率 |

|---|---|

| 活性プラセンタによる次世代化粧品ファンド | 100% |

| 萩のお酒「宝船」応援ファンド | 81% |

| 博多女子高発! 女子力Tea プロジェクト ファンド | 72% |

| 体と心が喜ぶシューズ開発 ファンド | 53% |

| 社名 | ファンディーノ | エメラダ・エクイティ | ゴエンジェル |

|---|---|---|---|

| 設立年月 | 2015年11月 | 2016年6月 | 2015年5月 |

| 資本金 | 2億4315万円 | 7000万円 | 7500万円 |

| 成立案件数 | 20件 | 4件 | 6件 |

| 募集額 | 1000万円~4000万円 | 3276万円~4634万円 | 700万円~2000万円 |

| 取扱手数料 | なし | なし | 10%弱 |

- 取扱件数の多さと安定感 ⇒ ファンディーノ

- 募集額の多さで見る ⇒ エメラダ・エクイティ

- お手頃な株式 ⇒ ゴエンジェル

3つの株式型クラウドファンディング運営業者を徹底解説!

主な株式型クラウドファンディング運営業者を比較することで、業者の特徴が少し分かっていただけたでしょうか。

ここからは、それぞれの株式型クラウドファンディング運営業者をピックアップして、その特徴を解説していこうと思います。

日本初の株式型の運営業者「ファンディーノ」

募集実績が十分!

「ファンディーノ」は、他の株式型クラウドファンディング運営業者よりもサービス開始が早かった分、実績が十分です。

累計取引件数が16件、累計調達額は4億7000万円ですので、投資家だけではなく企業側にとってもメリットが大きいです。

さらに、募集上限額達成時間はわずか27分です。多くの投資家がこのサイトを利用しており、魅力あるベンチャー企業も利用していることの裏付けです。

投資家同士のコミュニケーションがとれる

ネット上の投資家はとかく孤独になりがちですが、ファンディーノは投資家を孤独にしません。サイト上で、ファンディーノに登録している投資家同士、コミュニケーションをとることができるのです。情報交換もできていいですね。

少額投資が可能

ファンディーノの最低投資金額は案件によって異なりますが、平均で10万円程度です。中には1万円から投資できる案件もあり、しかも株主優待もしっかりとつきます。

最低投資額が少なければ分散投資もできますので、リスク回避につながります。

口座開設に審査がある

ファンディーノで投資をするには、口座を開設しなければなりません。

お金を借りたりクレジットカードを発行したりするのに審査があるのは分かりますが、ファンディーノでは口座開設の際にも審査があります。電話で以下のようなことを聞かれます。

- 収入はいくらか

- どんな資産がいくらあるか

- 投資経験はあるか

- 何のために投資をするのか

投資経験がない人には、あまりおすすめできません。株式型クラウドファンディングは長期保有が前提ですので、短期間のリターンを求める人にも向いていません。そういった人は審査で落とされる可能性があります。

ファンディーノの手数料などもっと詳しい情報は下記のページをご覧ください。

ファンディーノを徹底解説 ~ 手数料・運用期間・配当・長所・短所

プロの投資家お墨付きの「エメラダ・エクイティ」

プロの投資家が投資している案件のみ

「エメラダ・エクイティ」は、プロの投資家(エンジェル投資家やベンチャーキャピタル)がすでに投資している案件しか取り扱っていません。

「ファンディーノ」にもプロ投資家が投資している案件はありますが、どの案件にプロが投資しているかは自分で確認するほかありません。

海外の株式型クラウドファンディングの中にも、プロの投資家が投資している案件を取り扱っている運営業者があります。

プロの投資家が投資している案件は、イグジット(株式公開・譲渡、会社買収などで利益を手にすること)の確率が高いので、相乗り投資がしやすいです。

株主優待のようなものもある

エメラダ・エクイティで投資をすると、株主優待のようなものを提供してくれる企業もあります。ある会社では、以下のような特典を用意しています。

- Facebookによって、経営陣へのアドバイスができる

- 事業報告会を兼ねたイベントに招待

- 新商品企画に参加できる

投資対象が「新株予約権」

ファンディーノの投資対象は「株式」ですが、エメラダ・エクイティの投資対象は「新株予約権」です。

新株予約権とは、一定の理由(イグジットしたとき、10年間が経過する最後の1か月間)がある時に、企業が取得しなければならない権利です。

株式を保有している投資家には議決権があって、株主総会にも出席できます。

しかし、新株予約権を保有している投資家には議決権もなければ株主総会も出席できません。ただし、先ほど説明した「株主優待のようなもの」が、議決権や株主総会の代わりともとらえることができます。

最低投資金額が高い

エメラダ・エクイティの最低投資金額は、14万円程度です。小額投資や分散投資にはあまり向いていないといえます。

エメラダ・エクイティの投資期間やキャピタルゲインについては下記のリンクからご確認ください。

エメラダ・エクイティを徹底解説 ~ 手数料・運用期間・配当・長所・短所

目利きは確かなことが想像できる「GoAnjel(ゴーエンジェル)」

「グリーンシート」を扱っていた証券会社と同じ創業者

ゴエンジェルの代表取締役は、かつて「グリーンシート」を扱っていた証券会社の創業者です。グリーンシートとは、株式型クラウドファンディングの前身ともいえる制度で、非上場の株式を売買できる制度です(現在は廃止されている)。

グリーンシートで取り扱っていた140社のうち、上場したのは17社。上場率は10%を越しているのですから、なかなかの成績です。

事実、募集企業は実績十分な会社が多い

そんな人が代表取締役なのですから、目利きは確かでしょう。これまでにゴエンジェルが取り扱った企業は6社ですが、どれも得体のしれない小規模事業者ではありません。

フィンテック関係の「株式会社マルチブック」もその1社ですが、今では東京のほか香港やシンガポールなど、海外に7支社を構えるまでに成長しています。

手数料が痛い

ファンディーノやエメラダ・エクイティでは出資者が手数料を支払うことはありません。しかし、ゴエンジェルでは出資者も手数料を支払う必要があります。

先ほども紹介した「株式会社マルチブック」の発行価額は1株当たり5万円ですが、募集取扱手数料として1株当たり4320円の手数料がかかりますので、出資者は1株当たり合計5万4320円を支払わなければなりません。

小額投資には向いていない

また、株式会社マルチブックの申し込みコースは、50万円コース(10株)と25万円コース(5株)のいずれかしかありません。

他の株式型クラウドファンディングは、もう少し小額投資が可能なところを考えると、少し躊躇してしまいます。初心者向きではなく、上級者向けの運営業者と言えそうです。

GoAnjel(ゴーエンジェル)の運営会社や投資対象についての詳しい情報は下記のページで解説しています。

GoAnjel(ゴーエンジェル)を徹底解説 ~ 手数料・運用期間・配当・長所・短所

まとめ

投資型のクラウドファンディングは、ソーシャルレンディングよりもハイリスク、ハイリターンです。そのため、初心者向きではなく、少しクラウドファンディング経験のある人向けの方法と言えます。

同じ投資型のクラウドファンディングであっても、運営業者によってかなりの差があります。過去の募集案件をよく読み、運営業者の傾向をつかんだうえで、投資するようにしましょう。

また、ファンド型や株式型クラウドファンディング以外の投資(不動産、金、美術品)についても興味をお持ちの場合は下記ページにて紹介しているので参考にしてみてださい。

お金を増やす!【初心者向け】初めて投資する前に知っておきたい投資10選。メリット、デメリットで比較

ラウドファンディングの解説記事

- クラウドファンディングとは?5種類を比べて解説

- ソーシャルレンディング(融資型)とは?

- 【8社比較】おすすめのソーシャルレンディング会社

- ファンド型と株式型クラウドファンディングの違い

- 購入型と寄付型クラウドファンディングの特徴

クラウドファンディングサービスの紹介

融資型(ソーシャルレンディング)

- maneo(マネオ)

- Crowdcredit(クラウドクレジット)

- オーナーズブック(OwnersBook)

- SBIソーシャルレンディング

- Crowd Bank(クラウドバンク)

- レンデックス(LENDEX)

- トラストレンディング(Trust Lending)

- サムライ(SAMURAI)

- ガイアファンディング(GAIA FUNDING)

ファンド型

株式型

購入型

- Ready for(レディーフォー)

- CAMPFIRE(キャンプファイヤー)

- Motion Gallery(モーションギャラリー)

- Makuake(マクアケ)

- 未来ショッピング

- GREEN FUNDING(グリーンファンディング)

寄付型